個人事業主の方は、車や備品などの固定資産を事業に使っていますよね?

この記事では、固定資産を売却した際にどう処理すればよいか? 説明したいと思います。

固定資産の減価償却のパターン

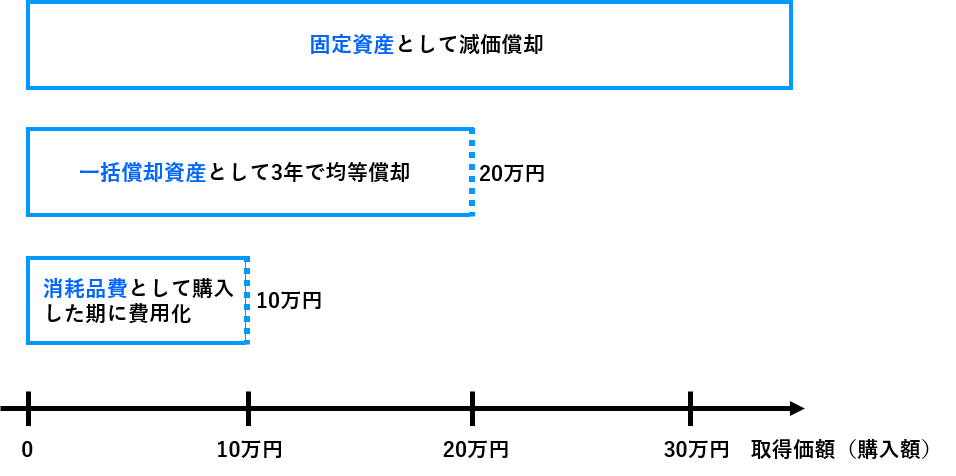

まず、固定資産の減価償却のパターンについて。

固定資産はふつうに耐用年数にわたって減価償却する方法以外に、購入額によっては少額減価償却資産・一括償却資産 としてその期のうちに一括で、あるいは短年数で減価償却をすることができます。

そのあたりの減価償却のパターンについては、こちらの動画▼ を参考にしてください!

チャンネル登録は、こちらからお願い致します。

個人事業主が固定資産を売却した場合の処理、所得の種類は「事業所得」か「譲渡所得」

個人事業主が固定資産を売却した場合の所得は、白色申告か青色申告かによって若干異なります。

白色申告の場合

固定資産を購入した際の取得価額(購入額)ごとに、できる処理が変わってきます。

取得価額(購入額)が20万円以上の場合

購入した後、固定資産として減価償却をして耐用年数に渡って費用化しなければなりません。減価償却費は事業所得を計算する上での経費になります。

売却したときに売却益が出れば、譲渡所得として確定申告の対象となります(事業所得ではありません)。

●売却代金 1,200,000円

●固定資産の帳簿価額(減価償却した後の) 600,000円

の場合

譲渡所得

= 1,200,000円 - 600,000円 - 500,000円(特別控除額)

= 100,000円

となります。

譲渡所得については、こちらの記事も参考にして下さい↓

取得価額(購入額)が10万円以上20万円未満の場合

購入した後、一括償却資産として3年間で均等額を費用化することができます。償却額は事業所得の経費となります。

一括償却資産を売却したときは、売却代金がそのまま雑収入となります。

雑収入は事業所得を計算する上での収入になります。

まだ購入してから3年経っておらず償却が終わっていない状態であっても、売却代金は全額雑収入とします。

償却は何があっても(途中で売却した場合にも)、3年で完了するように行います。

取得価額(購入額)が10万円未満の場合

購入した期に消耗品費として全額費用化できます。

売却したときは、売却代金がそのまま雑収入となります。雑収入は事業所得を計算する上での収入になります。

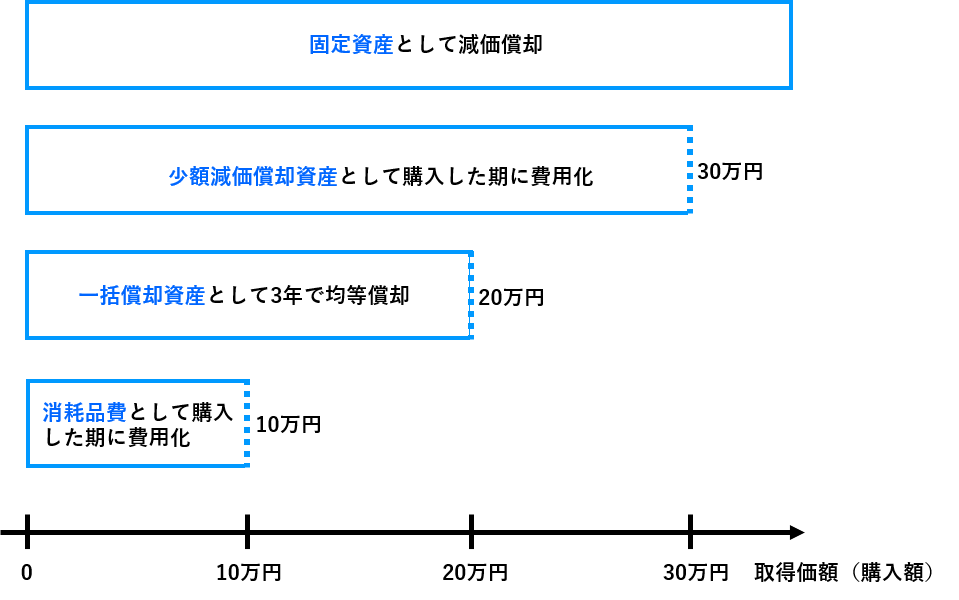

青色申告の場合

青色申告の場合も、基本的には先に説明した白色申告の場合と同じように処理します。

ただ、青色申告の特典で少額減価償却資産の特例が加わります。

少額減価償却資産の特例は、中小企業において固定資産の取得価額(購入額)が30万円未満であれば、購入した期に全額費用化できるというものです。

売却した場合には、売却代金がそのまま譲渡所得となり、確定申告の対象になります。

●売却代金 250,000円

●固定資産の取得価額(購入額) 270,000円

の場合

譲渡所得 = 売却代金= 250,000円

となります。

固定資産を購入した期に売却した場合も、譲渡所得の額は上記と同じになります。

その場合、減価償却費 270,000円も事業所得の経費として同じ期に計上されます。

まとめ

個人事業主が固定資産を売却した場合の取扱い・所得について説明しました。

個人事業主は所得の種類が複数あり、少々ややこしいです。

確定申告の際には参考にして頂ければと思います。

編集後記

今日は午前中健康診断でした。

検査結果はおおむね良好でしたが、気になる点が数点あり。生活改善しなければなりません。