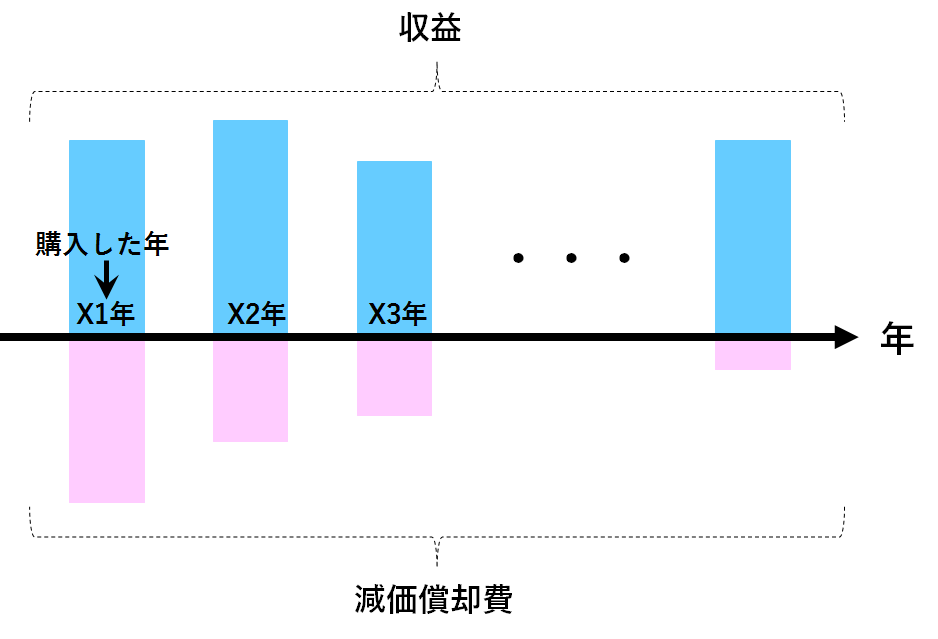

建物、機械装置、車両運搬具などの固定資産を購入した場合には、その期に取得価額を全額費用化することはできません。

購入した期に全額費用化したら、その年だけがその後の年と比べて、極端に利益が小さくなってしまいます。

固定資産の恩恵は購入した期だけではなく、以後の期にも及ぶのが普通です。

その固定資産が、以後の期の収益にも貢献するという意味です。

このように固定資産は購入した期以後にわたって収益に貢献するので、取得価額を何年間かにかけて費用化して収益と対応させるという考え方をします(費用収益対応の原則)。

また、固定資産は時間の経過とともに価値が減少すると考えられる点からも、毎期費用化して帳簿価額を下げる必要があります。

この何年間かにわたる固定資産の費用化を「減価償却」と言います。

減価償却については、Youtubeに動画▼ もアップしておりますのでよろしければどうぞ!

(簡単に解説しております!)

チャンネル登録は、こちらからお願い致します。

1、償却方法

会計上の償却方法

企業会計原則 注解 注20 を確認すると、減価償却の方法には以下のような方法があるとされています。

(1)定額法・・・固定資産の耐用期間中、毎期均等額の減価償却費を計上する方法

(2)定率法・・・固定資産の耐用期間中、毎期期首未償却残高に一定率を乗じた減価償却費を計上する方法

(3)級数法・・・固定資産の耐用期間中、毎期一定の額を算術級数的に逓減した減価償却費を計上する方法

(4)生産高比例法・・・固定資産の耐用期間中、毎期当該資産による生産又は用役の提供の度合に比例した減価償却費を計上する方法

会計上、これらの償却方法の中から選択することになります。

税務上の償却方法

一方で、税務上の償却方法については、税法によって次のように定められています。

複数の償却方法があるものについては、税務署に届出書を提出することによって、償却方法を選択することができます。

なお、税法上定められている「法定償却方法」は

●平成10年4月1日~平成28年3月31日に取得した固定資産

建物: 定額法

上記以外:

法人:定率法

個人:定額法

●平成28年4月1日以後に取得した固定資産

建物、建物附属設備、構築物: 定額法

上記以外:

法人:定率法

個人:定額法

となっています。

税務署に届出書を提出しなかった場合には、法定償却方法を選択したことになります。

実務上、一般的には法定償却方法を選択して、会計上の償却方法も税務上の償却方法に合わせることとなります。

2、耐用年数

固定資産を費用化する年数を「耐用年数」と言います。

会計上の耐用年数

会計上、固定資産の耐用年数は定められていません。

日本公認会計士協会の実務指針によれば、様々な要因を考慮の上、「経済的使用可能予測期間を見積もって自主的に決定すべきである。」とされています。

すなわち、同じ固定資産(例えば、車輌運搬具)であっても、その固定資産を有している法人又は個人によって耐用年数が異なることがあり得ます。

税法上の耐用年数

一方で、税法上は固定資産の種類ごとに耐用年数が細かく定められています。

実務上、会計上の耐用年数も税法上の耐用年数と合わせて処理することが一般的です。

3、減価償却費の計算方法

税法上、減価償却費の計算方法が定められております。

●旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)

所得税 旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)

法人税 減価償却資産の償却限度額の計算方法(平成19年3月31日以前取得分)

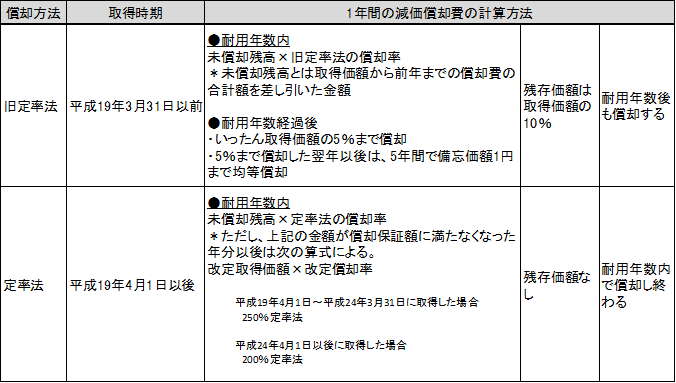

●定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

所得税 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合)

法人税 減価償却資産の償却限度額の計算方法(平成19年4月1日以後取得分)

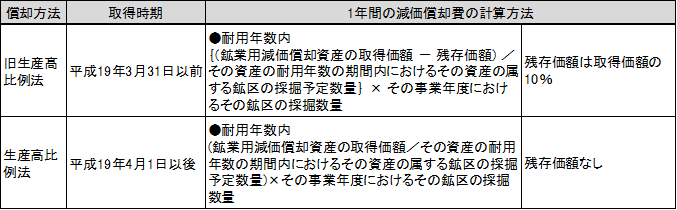

定額法、定率法、生産高比例法についてまとめると、それぞれ次の表のようになります。

【定額法】

【定率法】

250%定率法と200%定率法は償却率が異なります。

250%定率法の償却率 = 定額法の償却率 × 2.5

200%定率法の償却率 = 定額法の償却率 × 2

【生産高比例法】

法人の場合

法人の場合はこの償却費の計算方法によって計算された金額を「償却限度額」として、この金額の範囲内であれば償却は任意とされています。

これを任意償却と言います。

例えば、償却限度額が 50,000円 であれば、そのうちの30,000円のみを償却するのでも良いということです。

実務上、一般的には償却限度額まで償却します。

個人の場合

個人は必ず、この償却費の計算式によって計算された金額で償却しなければなりません。

(償却限度額という概念はありません。)

これを強制償却と言います。

根拠となる法令は、所得税法四十九条です↓

———————————————

第四十九条 居住者のその年十二月三十一日において有する減価償却資産につきその償却費として第三十七条(必要経費)の規定によりその者の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上必要経費に算入する金額は、その取得をした日及びその種類の区分に応じ、償却費が毎年同一となる償却の方法、償却費が毎年一定の割合で逓減する償却の方法その他の政令で定める償却の方法の中からその者が当該資産について選定した償却の方法(償却の方法を選定しなかつた場合には、償却の方法のうち政令で定める方法)に基づき政令で定めるところにより計算した金額とする。

———————————————

4、まとめ

以上、減価償却費について自分の理解を整理するためにまとめてみました。

普段の実務では、税務ソフトを使って自動で計算するため、自分で計算することはまずありません。

それゆえ、計算の考え方など忘れてしまうことが多いので、一度自分自身のために整理する必要があると考えました。

こちらのサイトも参考にさせて頂きました。

https://www.tabisland.ne.jp/news/account.nsf/1point/A8A6A9EF9F2A1A1C492575BC001AE111

個人事業主の減価償却については、こちらの記事↓ も参考にして下さい。