平成30年税制改正大綱の法人課税のうち、中小企業に関係する箇所で主だった部分を整理しておきたいと思います。

1、所得拡大促進税制(個人にも適用)

ざっくり言えば、法人が従業員に支給する給与を増やせば税額控除を受けることができ法人税額が減税するというものです。

現状もある制度ですが、色々と要件が複雑です。。

今回の改正では、その複雑な要件が簡素化されています。

要件と税額控除額

要件

当期の「平均給与等支給額」が前期の「平均給与等支給額(比較平均給与等支給額)」よりも 1.5%以上増加しているときは、「給与等支給増加額」の 15%の税額控除ができます。

控除税額の上限は当期の法人税額の20%です。

「平均給与等支給額」とは、給与支給額の月平均のことです。

「給与等支給増加額」とは、当期の給与支給額から前期の給与支給額を引いた金額をいいます。

適用事業年度

以下の事業年度に適用されます。

2018年4月1日〜2021年3月31日の間に開始する各事業年度

法人の設立事業年度は対象外です。

計算の対象となる従業員

「平均給与等支給額」「給与等支給増加額」の計算の対象となる従業員とは、当期及び前期の全期間の各月において給与の支給がある従業員のことです。

上記に該当する従業員がいない場合にはこの制度な適用されません。

また役員とその親族などは含まれません。

例えば法人に A 〜 F の従業員がいてそれぞれ給与支給がある期間が以下のようになっている場合

計算の対象となる従業員は、B、C、D の3人です。

Aは役員であるため含まれません。

Eは前期に入社しており給与支給が無い期間があるため該当せず、Fは当期に退社しており給与支給が無い期間があるため該当しません。

計算例

上記の従業員 A 〜 F に対して次のように給与が支給されている場合を考えてみます。

この場合、計算の対象となる B、C、D の3人の従業員について「平均給与等支給額」「給与等支給増加額」を計算します。

【平均給与等支給額】

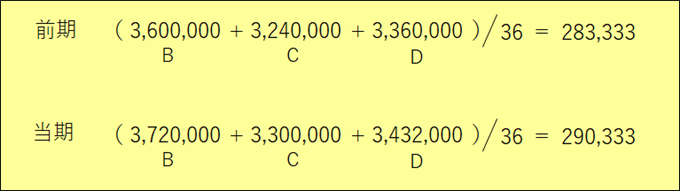

B、C、D の給与の合計を4~3月 全月の支給回数(3人×12回 = 36回)で割ります。

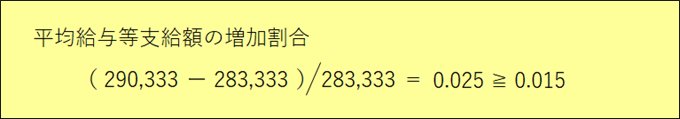

上記のようになり、平均給与等支給額の増加割合は次のように計算できます。

当期の平均給与等支給額が前期よりも 1.5%以上増加しているので適用されます。

【給与等支給増加額】

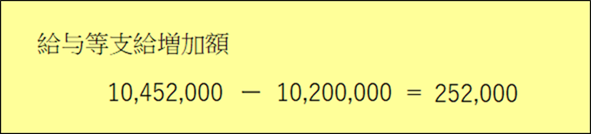

B、C、D の給与の合計の前期、当期の差額を計算します。

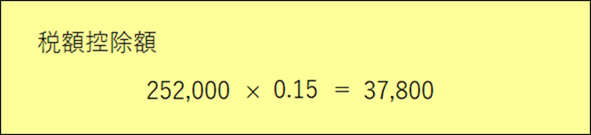

税額控除額は以下のようになります。

なお、法人税額の20%が上限となります。

税額控除額が25%となる場合

次の①②両方に該当するときは、税額控除額が「給与等支給増加額」の25%になります。

①当期の「平均給与等支給額」が前期の「平均給与等支給額(比較平均給与等支給額)」よりも 2.5%以上増加しているとき

②次のいずれかに該当すること

イ、当期の教育訓練費が前期よりも 10%以上増加している

ロ、その中小企業者等がその事業年度終了の日までに中小企業等経営強化法の経営力向上計画の認定を受けたもので、その経営力向上計画に従って経営力向上が確実に行われたものとして証明がされたこと

※なお、上記ロについては大綱に記載があった通りに書いています。私自身詳しく内容確認する必要有りです。

所得拡大促進税制の最新の情報(2019年10月13日追記)

なお、所得拡大促進税制についての最新の情報は以下の記事に記載しました。

要件など、若干変わっているところがありますのでご確認下さい。

2、延長される重要な制度

少額減価償却資産の取得価額の損金算入の特例の適用期限の延長

単価が30万円以下の固定資産を取得した期に即時償却(100%)できる制度です。

2年延長されて、 2020年3月31日までに開始される事業年度まで適用されます(個人も同じ)。

交際費等の損金不算入制度の適用期限の延長

交際費は原則として全額が損金不算入ですが、現状次の①②のいずれか大きい金額が損金算入できます。

①飲食費の2分の1

②800万円

この特例が、2年延長されて 2020年3月31日までに開始される事業年度まで適用されます。

3、その他

その他自分が気になったところを備忘録としてざっとあげておきます。

*これが全ての内容というわけではありません。

【新設】情報連携投資等の促進に係る税制

施行から2021年3月31日までに、一定の条件を満たした上で取得価額の合計額が 5,000万円以上のソフトウェアを新設又は増設した場合

取得価額の30%の特別償却と取得価額の3%の税額控除の選択適用ができるようになるとのこと。

【新設】高度省エネルギー増進設備等を取得した場合(個人にも適用)

「特定事業者等」が 2018年4月1日〜2020年3月 31 日の期間に、高度省エネルギー増進設備等の取得等をして、事業の用に供した場合には、

取得価額の 30%の特別償却か取得価額 の7%の税額控除との選択適用(当期の法人税額の 20%が上限)ができようになるとのこと。

その他の設備促進税制の新設

●情報流通円滑化設備の取得等をした場合

●企業主導型保育施設用資産の取得等をした場合

雇用促進税制の改正と延長

私がいる静岡県は関係ありませんが、雇用促進税制について要件の変更と期限が延長されます。

2020年3月31日までに開始される事業年度まで適用されます。

3、まとめ

以上、備忘録がてらざっと書いてみました。

これからもっと詳細勉強していかなければですね。