静岡県三島市の税理士、松井元(@hajime_matsui)です。

こんにちは!

消費税の話題が多い今日この頃ということで、消費税ネタをお話ししときます。

消費税の計算の仕方として、通常課税と簡易課税の2通りがあります。

どちらを選択した方が得か? という観点で、参考になることを一つお話しさせて頂きます。

費用の中に人件費の占める割合が高い場合は、簡易課税を選択すると得な場合が多い

というおはなしです。

原則課税と簡易課税の違い【消費税の計算】

原則課税と簡易課税の違いをざっと説明しておきますね。

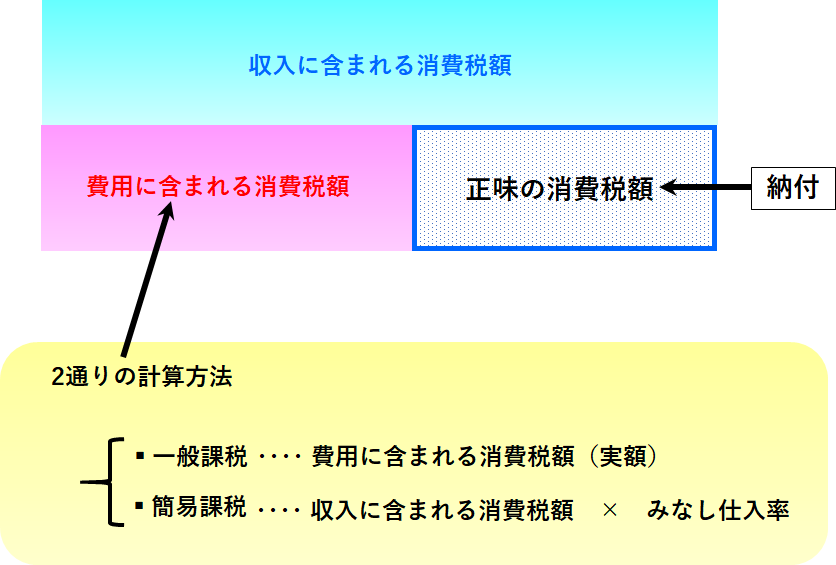

消費税の課税事業者は、売上高など「収入に含まれる消費税額」から、「費用に含まれる消費税額」を差し引きした「正味の消費税額」を支払います。

そして、「費用に含まれる消費税額」には、原則課税と簡易課税の2通りの計算方法があります。

原則課税では「費用に含まれる消費税額」を厳密に計算し、簡易課税ではざっくり見積るようなイメージです。

簡易課税は、基準期間(2期前)の課税売上高が 5,000万円以下の事業者であれば、届出書を提出することによって選択することができます。

簡易課税の計算で使うみなし仕入率は、業種ごとに決まっています。

●第二種事業(小売業)80%

●第三種事業(製造業等)70%

●第四種事業(その他の事業)60%

●第五種事業(サービス業等)50%

●第六種事業(不動産業)40%

収入の額が同じであれば、みなし仕入率が高い業種ほど「費用に含まれる消費税額」が大きくなるので、支払うべき「正味の消費税額」は少なくて済みます。

原則課税と簡易課税どちらを選択すれば得か?

ある期の課税売上高が5,000万円以下であれば、2期後は原則課税と簡易課税のいずれを選択すれば得になるか? 判断する必要が出てきます。

(期が終わった段階で判断した方が良いです。)

原則課税、簡易課税の損得の判定については、こちらの記事↓ を参考にして下さい。Excel VBA(マクロ)を使って判定できるようにしてあります。

さて、原則課税・簡易課税どちらを選択した方が得か? について、一般的な傾向として言えることを1つお話ししておきますね。

費用の中に人件費の占める割合が高い場合は、簡易課税を選択すると得な場合が多い

と言えます。

例えば、製造業で加工を行う町工場や、会計事務所などは人件費の割合が高いと言えるでしょう。

なぜ、人件費の割合が高いと簡易課税が得な場合が多いのか? 説明しますね。

人件費は不課税取引なので、消費税が含まれないというのがポイントになります。

A社とB社の収入、費用がそれぞれ以下のようになっている場合を考えてみますね。

・売上高 4,400万円

・仕入高、消耗品費、通信費、修繕費など(消費税が含まれる費用) 2,750万円

・人件費 1,000万円

・売上高 4,400万円

・仕入高、消耗品費、通信費、修繕費など(消費税が含まれる費用) 1,100万円

・人件費 2,650万円

A社は人件費の割合が低くて、B社は高いです。

A社、B社とも事業区分は第四種事業(その他の事業)とします。

さて、A社、B社それぞれ原則課税と簡易課税、どちらを選択した方が得でしょうか? 計算してみたいと思います。

A社の消費税額

A社の消費税額を計算します。

原則課税の場合

「収入に含まれる消費税額」は以下のようになります。

4,400万円(売上高) ÷ 1.1 × 0.1 = 400万円

「費用にに含まれる消費税額」は以下のようになります。

2,750万円(消費税が含まれる費用) ÷ 1.1 × 0.1 = 250万円

*人件費には消費税は含まれません。

支払うべき「正味の消費税額」は以下のようになります。

正味の消費税額

= 「収入に含まれる消費税額」-「費用に含まれる消費税額」

= 400万円 - 250万円

= 150万円

簡易課税の場合

「収入に含まれる消費税額」は以下のようになります。

4,400万円(売上高) ÷ 1.1 × 0.1 = 400万円

「費用にに含まれる消費税額」は以下のようになります。

「費用にに含まれる消費税額」

=「収入に含まれる消費税額」 × みなし仕入率

= 400万円 × 60%

= 240万円

支払うべき「正味の消費税額」は以下のようになります。

正味の消費税額

= 「収入に含まれる消費税額」-「費用に含まれる消費税額」

= 400万円 - 240万円

= 160万円

原則課税・簡易課税の損得判定

仕入高、消耗品費、通信費、修繕費など「消費税が含まれる費用」の割合が高い今回のケースの場合、正味の消費税額は

原則課税 150万円 < 簡易課税 160万円 となり、原則課税の方が得であることが分かります。

B社の消費税額

B社の消費税額を計算します。

原則課税の場合

「収入に含まれる消費税額」は以下のようになります。

4,400万円(売上高) ÷ 1.1 × 0.1 = 400万円

「費用にに含まれる消費税額」は以下のようになります。

1,100万円(消費税が含まれる費用) ÷ 1.1 × 0.1 = 100万円

*人件費には消費税は含まれません。

支払うべき「正味の消費税額」は以下のようになります。

正味の消費税額

= 「収入に含まれる消費税額」-「費用に含まれる消費税額」

= 400万円 - 100万円

= 300万円

簡易課税の場合

「収入に含まれる消費税額」は以下のようになります。

4,400万円(売上高) ÷ 1.1 × 0.1 = 400万円

「費用にに含まれる消費税額」は以下のようになります。

「費用にに含まれる消費税額」

=「収入に含まれる消費税額」 × みなし仕入率

= 400万円 × 60%

= 240万円

支払うべき「正味の消費税額」は以下のようになります。

正味の消費税額

= 「収入に含まれる消費税額」-「費用に含まれる消費税額」

= 400万円 - 240万円

= 160万円

原則課税・簡易課税の損得判定

人件費の割合が高くて「消費税が含まれる費用」の割合が低いケースの場合、正味の消費税額は

原則課税 240万円 > 簡易課税 160万円

となり、簡易課税の方が得であることが分かります。

まとめ

消費税の計算の仕方として、通常課税と簡易課税の2通りがあります。

どちらを選択した方が得か? という観点で、一つ繰り返しになりますが

費用の中に人件費の占める割合が高い場合は、簡易課税を選択すると得な場合が多い

ということを例をあげながらお話ししました。

参考にして下さい。

編集後記

昨日(12/28)は愛知県の友人と3人でドライブ。

三重の松坂まで行き、松坂牛を食べてきました。

帰りには、鈴鹿でだだっ広い畑の中に一本そびえたつ「なごの大楠」を見てきました。