税務調査では適切な納税がされているか調べられます。

日頃からしっかりと記帳し、正しく納税することが大事です。

さて、今日は建設業の税務調査で調べられるところについて説明します。

1、税金がもっと多いのではないか? という見方

すべての税務調査で言えることですが、税務署の調査官は会社又は個人が支払うべき税金がもっと多いのではないか? という視点で見てきます。

ではどのような場合に支払うべき税金がもっと多くなるか?

と言うと

・収入が抜けている

・費用が余分に計上されている

のどちらかです。

税務調査でこれらの指摘を受けると、以下の税金が増えてかつ加算税も支払わなければならなくなります。

●法人は法人税、住民税、事業税、消費税

●個人は所得税、住民税、事業税、消費税

2、完成工事未収入金と未成工事支出金

建設業の税務調査では、完成工事未収入金と未成工事支出金はまず間違いなく調べられます。

完成工事未収入金

一般の業種で期末に売掛金がある場合、金額が 500,000 円だとすると次のように仕訳します。

建設業の場合、売掛金の代わりに完成工事未収入金、売上高の代わりに完成工事高という勘定科目を使います。

調査時には、期末に完成工事未収入金の漏れが無いか? 厳しくチェックされます。

これは建設業に限らず、どの業種でもそうです。売掛金の漏れは必ずチェックされます。

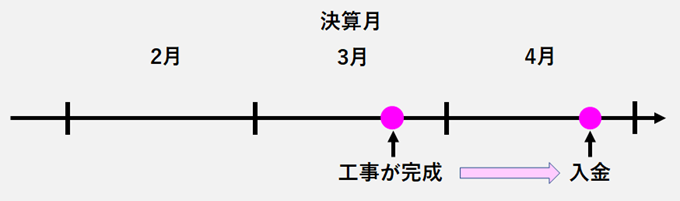

実際に工事が完成した月よりも後の月に入金する場合が多いです。

期末でギリギリ完成した工事を、完成工事未収入金として計上するのを忘れてしまったというケースを何回か見たことがあります。

(業務簿では完成していると記載になっているのに、帳簿には計上されていなかった)

抜けが無いように気を付けましょう。

未成工事支出金

さて、未成工事支出金は小売業などでいう商品と同じ棚卸資産ですが少し複雑です。

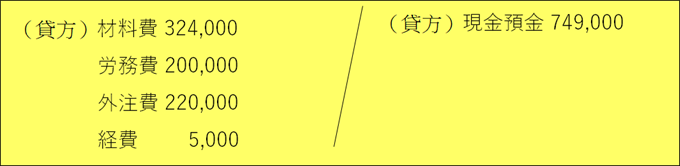

ある工事のために材料費、労務費、外注費、その他の経費の支払いをした時には普通に費用として次のように処理します。

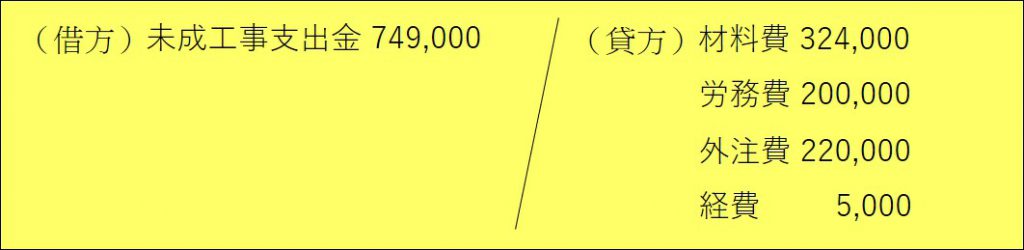

しかし、この工事が期末で未完成の場合、未成工事支出金に振り替えなければ行けません。

結果として支払った材料費、労務費、外注費、その他の経費はその期の費用にはなりません。

調査官は未成工事支出金がもっと多いのではないか? という見方をしてきます。

つまり、費用処理されているものの中に未完成の工事に関するものが含まれていないかを調べてきます。

3、個人への支払いが給料か外注費か?

あと、建設業で他に指摘を受けやすいところとして、個人に対する外注費の支払いがあります。

給料として処理すべきものを、外注費として処理しているという指摘です。

納税者としては外注費として処理できた方が消費税が安くなるなどありがたい点が多いのですが、税務署側としては逆の視点で本当は給料なのではないか? という見方をしてきます。

給料か外注費かの判断については以下の記事を参考にして下さい。

あくまで実態で判断されます。

多いのは、外注の人に対して従業員と同じように事細かな指示を出して扱っている場合です、

このような場合は外注費ではなく給料として処理すべきとみなされてしまいます。

勘定科目は外注費として処理したとしても、消費税は含まない(課税仕入に含めない)ものとしましょう。

所得税の源泉もしておいた方が無難でしょう(所得税を源泉しなくても本人が確定申告していれば基本的には問題ないのですが、源泉をするように指摘を受けたケースはあります)。

4、まとめ

税務署の調査官は、本当はもっと支払うべき税金があるのではないか? という視点で見てきます。

そして、建設業の税務調査では、完成工事未収入金と未成工事支出金は必ず調べられます。

やはり日頃正しく処理をすることが大事です。

処理をいい加減にやってしまったばかりに、加算税を払うことになってしまうのは残念なことですので。

編集後記

昨日(12/11)は午前中西伊豆方面に出張し、法人の決算の報告をしてきました。

午後からは今月申告の法人の決算対応。

仕事の後は歯科で定期的な歯の掃除。高齢になってからも持ちこたえれる歯にするため、今からしっかり対策したいです。

また、家に帰ったら注文していたロケットノートが届いていました!

何回も消して使うことができ、かつスマホをかざすだけでデータとして取り込むこともできる便利なノートです。

また、使ってから内容をレビューしますね!