静岡県三島市の税理士、松井元(@hajime_matsui)です。

こんにちは!

2019年10月1日に消費税が10%になり、同時に軽減税率制度が開始されました。

さて、増税のタイミングで色々と消費税のことをお話しさせて頂く機会がありました。

その1つである、軽減税率対象品を購入した場合の請求書・帳簿の保存、帳簿への記載について、お話しさせて頂きます。

請求書を保存する とか、 帳簿に記載しなければならないことがある とか、色々聞くと思いますのでそのあたりのことを整理したいと思います。

なお、消費税の軽減税率については Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

1、軽減税率に関する請求書・帳簿の保存、帳簿への記載について、原則課税・簡易課税・免税それぞれの場合

消費税を支払う必要が無い会社や個人事業主のことを免税事業者と言います。

逆に支払わなければならない会社や個人事業主のことを課税事業者と言います。

ざっくり言えば、課税事業者は1年間の収入の中に含まれている消費税額を集計して、支払わなければなりません。

その消費税額の計算方法として、原則課税と簡易課税の2通りがあります。

●簡易課税・・・収入に含まれる消費税から、その一定割合を差引きして計算する方法

※簡易課税は、2期前の課税売上高が5,000万円以下の場合に選択することができます。

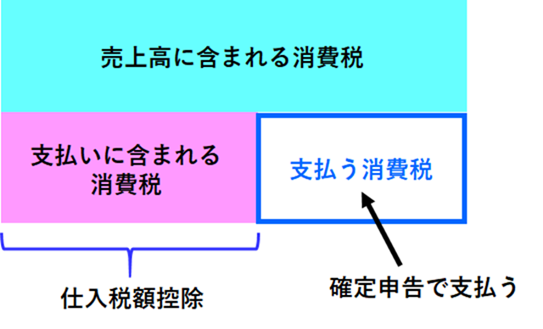

原則課税で消費税を計算する場合に、費用に含まれる消費税を差し引きすることを、仕入税額控除と言います。

下図での「支払う消費税」を確定申告で支払うことになるわけです。

仕入税額控除を受けれる要件

軽減税率制度が始まった現状で、仕入税額控除を受けるためには、いくつか守らなければならない要件があります。

●区分記載請求書の保存

●所定の事項を記載した帳簿の保存

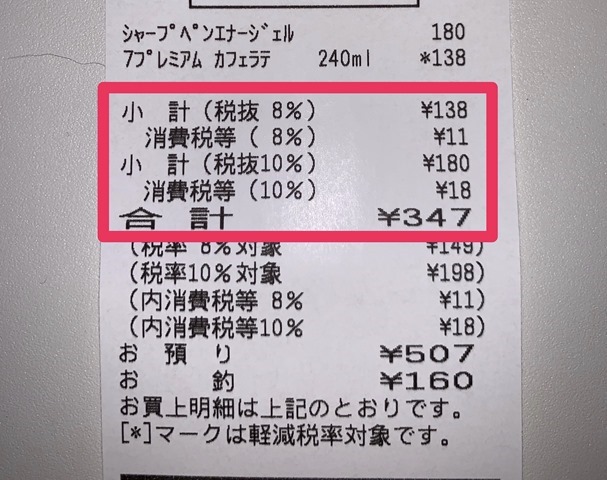

区分記載請求書というのは、10%と8%それぞれの税率ごとに、金額が集計されてる請求書のことです。

請求書の呼び名が変わっただけで、保存しなければならないことはこれまで一緒です。

また、帳簿に記載しなければならないことは以下になります。

①仕入先の氏名又は名称

②年月日

③取引の内容と金額

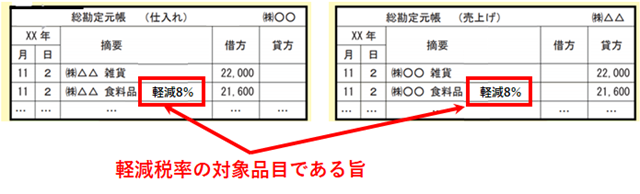

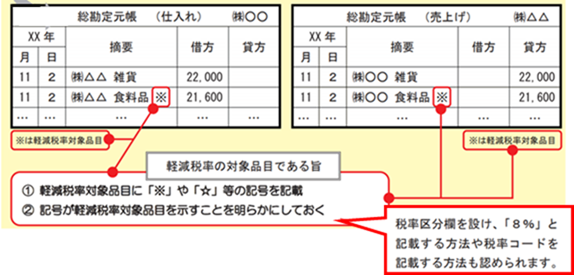

④軽減税率の対象品目である旨

①〜③はこれまでと同じで、④が新たに加わりました。

軽減税率の対象品については、 「軽減税率8%」「軽減8%」「※」のように記載して、分かるようにしておく必要があります。

総勘定元帳の例を示すと、以下のようにです。

*国税庁HP より

これまでよりも少しやることが増えたことになりますね。

請求書・帳簿の保存、帳簿への記載まとめ

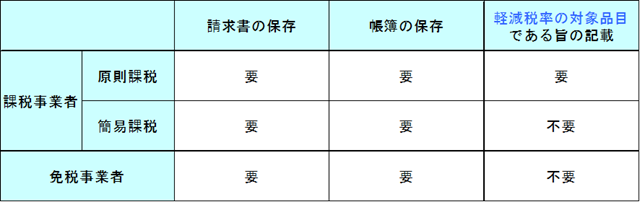

まとめておくと以下の表のようになります。

請求書・帳簿の保存

原則課税、簡易課税、免税すべての場合で、請求書・帳簿の保存は必要です。

請求書は、証憑書類としての保存が義務付けられているので、軽減税率うんぬん以前に保存が必要とされていますし、帳簿も同様に保存が義務付けられているからです。

帳簿への記載

軽減税率以前のこととして、原則課税、簡易課税、免税すべての場合で、帳簿に以下は記載すべきものです。

①仕入先の氏名又は名称

②年月日

③取引の内容と金額

これらの記載↑ がないとそもそも取引の内容が分からないので、帳簿の意味をなさないからです。

ただ、「④軽減税率の対象品目である旨」については、簡易課税、免税の場合は必要ないと考えます。

仕入税額控除を受けないからです。

(この記載が無くても取引内容は分かりますし。)

2、会計ソフトに入力するときは勘定科目を分けるのもあり

皆それぞれ使う会計ソフトが違うので、一概には言えませんが

軽減税率の対象になる収入、費用の科目コードをそれ以外のものと分けておくのもありだと思います。

補助科目コードを使って分けるとやりやすいでしょう。

売上高の科目コードが 612 だとしたら、以下のような補助科目コードを使うということです。

612-1 通常税率(10%)

612-2 軽減税率(8%)

費用は、仕入税額控除を受ける人のみ仕入、交際費、福利厚生費などに補助科目コードを使うようにするといいと思います。

こうすることで、後で消費税を計算する際に多少はやりやすくなると思われます。

3、まとめ

軽減税率対象品を購入した場合の帳簿への記載について、お話しさせて頂きました。

ぜひ参考にして頂ければと思います!

なお、消費税の軽減税率については Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

編集後記

月初なので、やろうと思っていてやれていなかった業務に着手しています。

月末はどうしても申告に追われるので、月初がチャンスです。