静岡県三島市の税理士、松井元(@hajime_matsui)です。

こんにちは!

2019年10月1日より消費税が8% から 10%に増税します。

軽減税率が導入されることで一部 8%の商品も出てきますが、世の中の大半の商品・サービスは 10%に増えると考えて間違いないでしょう。

どうなることやら? と誰もが思っていると思います。

増税に伴い9月に駆け込み需要があったり、10月に入ってから一時的に消費が落ち込んだりすることはあるかも知れませんが

それが落ち着けば、おそらく元に戻ることでしょう。

さて、会社や個人事業主は消費税を消費者から預かって、国に支払わなければなりません。

今日は、消費税増税に伴い、資金繰り面で注意すべき点をお話しします。

1、消費税増税に伴う資金繰りの注意点

消費税が増税すると、ほとんど事業者は税抜価格を据え置いて増税分だけ消費税が多くなる、すなわち税込価格を上げるでしょう。

売上が上がると、事業者はいったんは手元に消費税分も含んだお金が入ってくるわけです。

税抜価格が 100,000円の商品を販売した場合に

消費税率が 8%の場合であれば、税込価格は 108,000円となります。

●税抜価格 100,000円

●消費税 8,000円

———————————-

●税込価格 108,000円

となるわけです。

消費税率が 10%になった場合であれば、税込価格は 110,000円となります。

●税抜 100,000円

●消費税 10,000円

———————————-

●税込価格 110,000円

となります。

さて、売上分の入金があったときには、増税後の方が手元に入ってくるキャッシュは増えるわけです。

108,000円 ⇒ 110,000円

上記は、単独の商品の例ですが、売上高が大きくなればなるほど2%増税したことにより入ってくるキャッシュは増えます。

そうすると、手元に入ってくるお金が増えるので、一見資金繰りが楽になったように感じるかも知れません。

これは勘違いなので気を付けましょう。

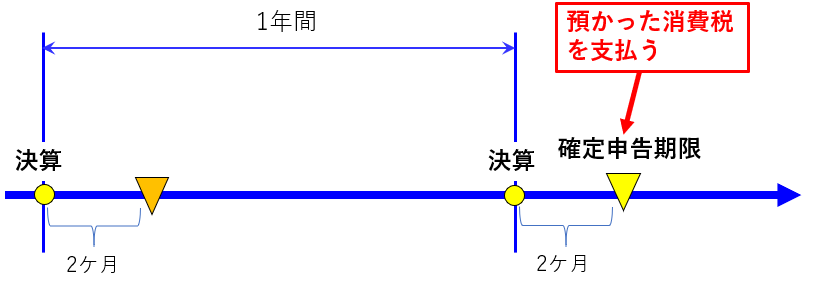

消費税は決算から2ヶ月後の申告で、まとめて支払うことになります。

預かっておいて後で支払うことになるのを忘れないようにしましょう。

2、仕入控除税額がある場合も同じ

会社又は個人事業主が国に支払う消費税は、売上に含まれる消費税から、費用に含まれる消費税を差し引きした金額になります。

消費税率が10%の場合で、

110,000円(税込)の売上と、88,000円(税込)の費用があった場合

●売上に含まれる消費税 10,000円

●費用に含まれる消費税 8,000円

となり、差額の 2,000円を国に支払うことになります。

費用に含まれる消費税のことを、仕入控除税額と言いますが、これを考慮に入れる場合でも資金繰り面での注意点は変わりません。

8%の場合よりも、預かっている金額は大きくなる場合が多いです。

売上と費用の税抜価格がそれぞれ 100,000円、80,000円だとしたら

消費税率が 8%の場合

●売上 108,000円(税込)に含まれる消費税 8,000円

●費用 86,400円(税込)に含まれる消費税 6.400円

差額の 1,600円をいったん預かることになります。

消費税率が 10%の場合

●売上 110,000円(税込)に含まれる消費税 10,000円

●費用 88,000円(税込)に含まれる消費税 8.000円

差額の 2,000円をいったん預かることになります。

いったん預かる金額は 8%の場合よりも 400円多くなります。

それでも、先と同様に資金繰りが楽になると考えるのは間違っています。

あくまで、いったん預かるお金が増えたに過ぎないことに注意しましょう。

後で出ていくお金です。

3、まとめ

消費税が増税すると、手元に残るお金が増えるので、一見資金繰りが楽になったような錯覚をすることもあるかと思います。

2%って大きいですからね。

でも、消費税は後から出ていくものであることを忘れないようにしましょう。

手元に残るお金が一見増えているように見えても、実質は何も変わりません。

編集後記

今週は、法人の決算対応、研修、サイトの監修業務、freee マジカチのLT資料作成など色々とやることがてんこ盛りでした。