6月13日に、国税庁より「住宅宿泊事業法に規定する住宅宿泊事業により生じる所得の課税関係等について(情報)」という FAQ が発表されました。

民泊というのは、旅行者が一般の民家に宿泊することを言います。

私が住んでいる三島市では実例を聞いたことがありませんが、日本全体で見ると最近増えているようですね(副業でやっている人が多い印象です)。

個人が民泊を営むことで受けた所得は所得税の課税対象になります。

この FAQ は、個人の所得税計算に関する内容が中心となっています。

今日は、FAQ の内容を自分の備忘録も兼ねて整理しておきます。

1、宿泊を営むことにより生じる所得の課税関係等について

所得区分

原則

民泊を営むことによる所得の区分として可能性があるのは不動産所得、事業所得、雑所得の3つですが原則として雑所得となります。

利用者は、ただ宿泊するだけではなく光熱費やクリーニング代なども含めて対価を支払うことになるので、そのような場合不動産の貸付けには該当しません。

また、民泊用の家屋は人が住んでいること(又は入居者を募集していること)が条件となっており、宿泊日数にも制限があることを考えても雑所得とすることが妥当とのことです。

そもそも通常、民泊は副業で行うことが多いはずだから事業所得とは考えにくいですよね。

例外

ただ、例外的に不動産所得、事業所得となる場合もあります。

不動産賃貸業を行っている者が、空き部屋を持っている場合に、次の賃貸契約が結ばれるまでの間に一時的に民泊事業を行った場合に生じた所得は不動産所得としても問題ありません。

また、民泊を事業的に行い生計を立てているように場合には、事業所得に該当します。

必要経費

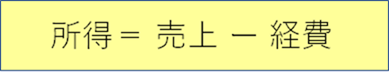

所得は以下のように計算します。

民泊を営む場合も経費は売上からマイナスできるわけです。

売上を上げるのに必要な支払いが経費となるのは、他の事業と同じですね。

必要経費となる支払い

FAQ で経費となるものの具体例として以下があげられています。

・住宅宿泊仲介業者に支払う仲介手数料

・住宅宿泊管理業者等に支払う管理費用や広告宣伝費

・水道光熱費

・通信費

・非常用照明器具の購入及び設置費用

・宿泊者用の日用品等購入費

・住宅宿泊事業に利用している家屋の減価償却費

・固定資産税 ・ 住宅宿泊事業用資金の借入金利子

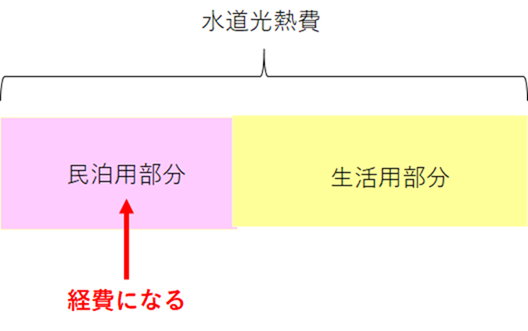

ただ、上記の支払いの全てを経費にできるわけではありません。

経費になるのは「民泊用部分」のみです。「生活用部分」は経費にはなりません。

水道光熱費のように、「民泊用部分」と「生活用部分」を両方含むものをまとめて支払う場合は、「民泊用部分」を按分して計算しなければいけません。

按分計算の仕方は、例えば「民泊用部分」に該当する床面積の総床面積に占める割合などを使います。

このあたりも個人の他の事業と同じですね。

住宅借入金等特別控除

住宅ローンで家を新築した人が、民泊を営んだ場合、要件を満たせば住宅借入金等特別控除を受けることができます。

一般的な人であれば、簡単に言うと以下の要件を満たす必要があります。

・贈与を受けたり、身内(同一生計の親族)などからの購入ではないこと

・新築で建てるか建売を購入した日から6月以内に住んでいること

・合計所得金額が3,000万円以下であること(適用期間の中で 3,000万円を超える年は受けられない)

・返済期間が10年以上の住宅ローンを組んでいること

・マイホームの床面積が50m2以上で、床面積の2分の1以上の部分が居住スペース(仕事場などではない)であること

・住み始めた年とその前後2年間で他の特例を受けていないこと

床面積の2分の1以上が居住スペースでなければならなということは、人が生活していることが前提となります。

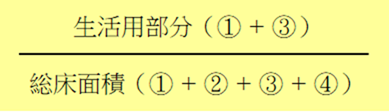

その居住用スペースの判断については以下のように行います。

まず、民泊の対象となる住宅を ① 〜 ④ に分けます。

② 民泊用部分

③ 併用部分のうち、主に生活用として利用する部分

④ 併用部分のうち、主に民泊用として利用する部分

そして、以下の割合が2分の1を超えるか否かで判断します。

また、住宅借入金等特別控除額は住宅借入金の金額に上記割合を掛けた金額に基づいて計算します。

居住用財産の 3,000 万円の特別控除

「生活用部分」と「業務用部分」のうち「生活用部分」についてのみ 3,000万円の特別控除を受けることができます。

特別控除額の計算には、店舗併用住宅を売ったときの特例に載っている方法により計算した床面積を使います。

消費税

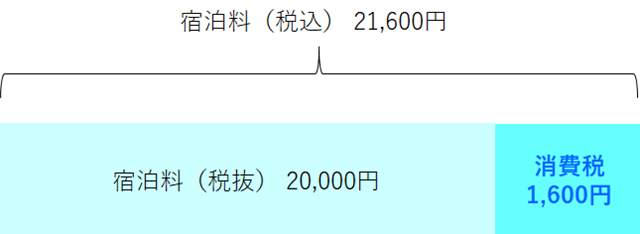

民泊を営む者がが受ける宿泊料は、消費税の課税対象になります。

ホテルや旅館の宿泊料が消費税の課税対象になるのと同じです。

2、確定申告

民泊は副業で行う人が多いと思われます。

サラリーマンが副業として行っている場合、所得(=収入 – 経費)が20万円以下であれば確定申告は不要です。

20万円を超えた場合は、雑所得として確定申告が必要です(給与所得と合わせて)。

個人事業主が自分の本業の傍ら民泊を営んでいる場合は、本業の事業所得と一緒に民泊の雑所得の確定申告もしなければなりません。

民泊のみで生計を立てている人は、事業所得として確定申告が必要です。

3、まとめ

個人が民泊を行う場合の所得税法上の扱いについて、国税庁の FAQ の内容を整理しました。

今後、私が住んでいる地域でも民泊の話を聞くかもしれませんので、自分自身も知識をしっかりと整理しておきたいところです。