平成29年1月1日より、セルフメディケーション税制が始まりました。

セルフメディケーション税制とは、簡単に言うと

「1月1日~12月31日の1年間に納税者(及びその家族)が特定の市販の医薬品を一定額を超えて購入した場合に、所得税と住民税を減税する制度」

です。

年間の医療費の額が10万円(所得が200万円未満の場合は所得の5%)を超えた場合に適用を受けれる医療費控除と、密接に関わりがある制度です。

今年(平成29年)の最初に書くべき内容のことなので遅ればせながらですが、今日はこの「セルフメディケーション税制」について自分なりに整理したいと思います。

なお、医療費控除(セルフメディケーション税制)についてはYoutube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

1、セルフメディケーション税制とは?

セルフメディケーション税制については、厚生労働省 HP で詳しいことが説明されています。

概要

セルフメディケーション税制とは、言葉の通り「国民のセルフメディケーションの推進」を目的とした制度です。

この制度により、国民の自発的な健康管理と疾患予防を促そうとしています。

納税者が、1年間(1月1日~12月31日)の間に自分又は生計を一にする家族用に、特定の成分を含んだ OTC 医薬品を購入した場合に、1年間の購入額の合計が12,000円を超えるときは、その超える部分の金額を所得税・住民税の計算上控除することができる医療費控除の特例です。

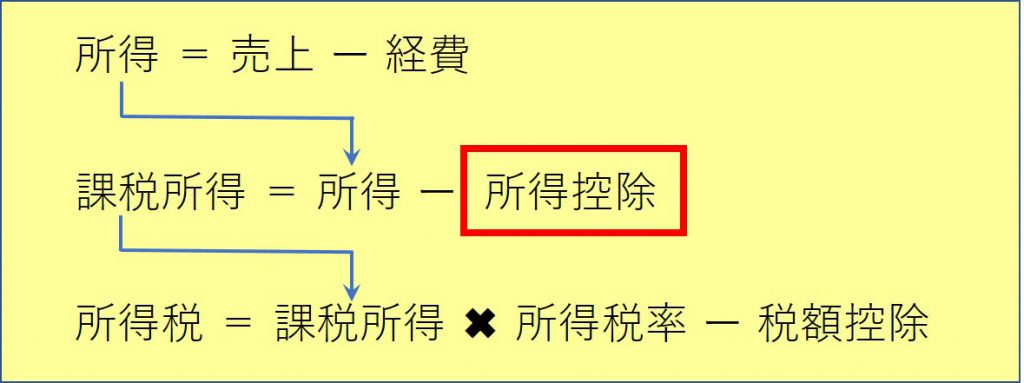

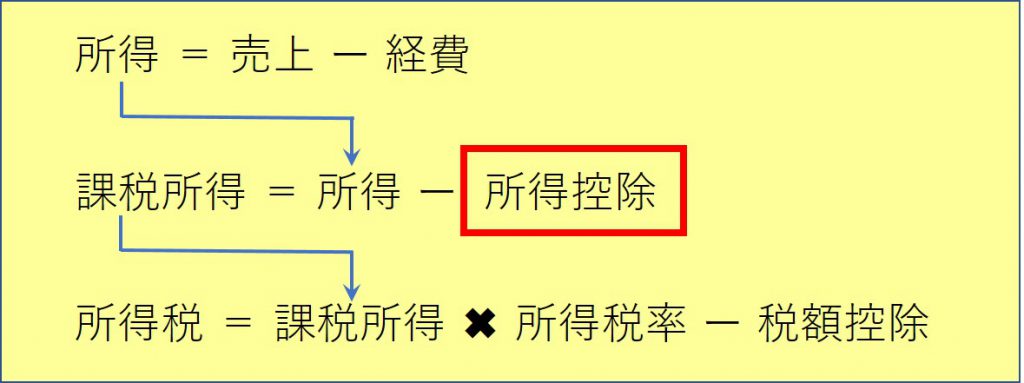

所得税の計算式↓で言うと、課税所得を計算する際の所得控除(配偶者控除、扶養控除などを含む)の1つに該当します。

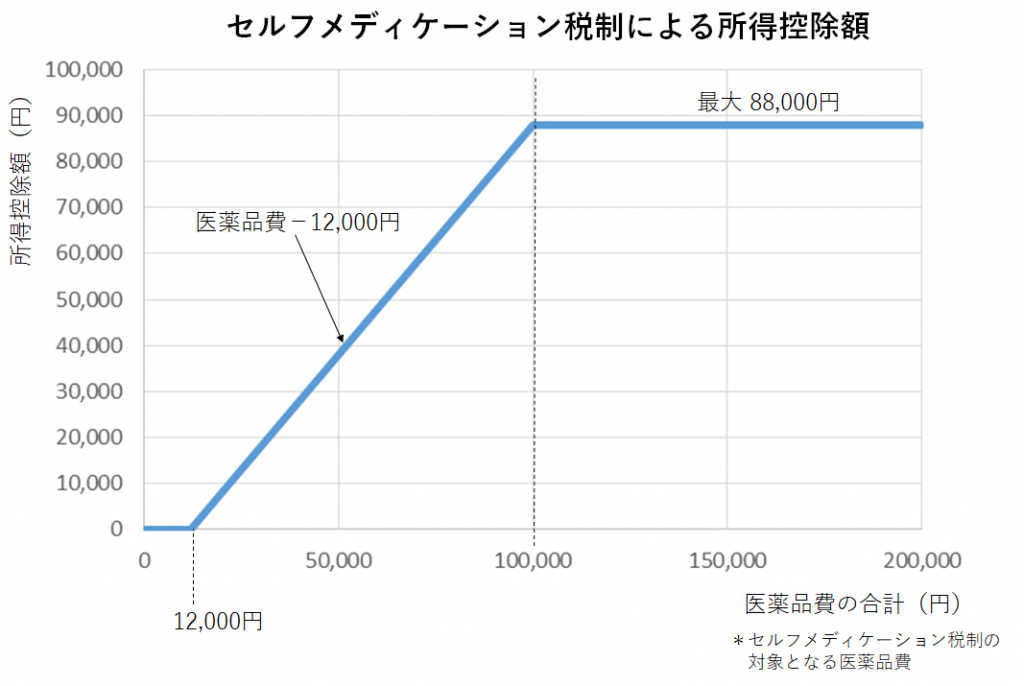

例えば、医薬品費の合計が 50,000円だった場合、38,000円(=50,000円ー12,000円)の所得控除(医療費控除)を受けることができます。

従来の医療費控除は医療費が10万円(所得が200万円未満の場合は所得の5%)を超えなければ、所得控除を受けることはできませんでした。

今年(平成29年)からは、医療費が10万円を超えないからといってすぐに諦めないようにしましょう。医療費の中に含まれる医薬品費(セルフメディケーション税制の対象となるもの)が 12,000円を超えていれば所得控除を受けることができます。

なお、所得控除の上限は 88,000円です。すなわち、医薬品費の合計が 100,000円を超えた場合には所得控除額は 88,000円で一定になります。

医薬品費の合計と所得控除額の関係は下のグラフのようになります。

適用期間

セルフメディケーション税制の適用期間は、平成29年1月1日~平成33年12月31日 です。

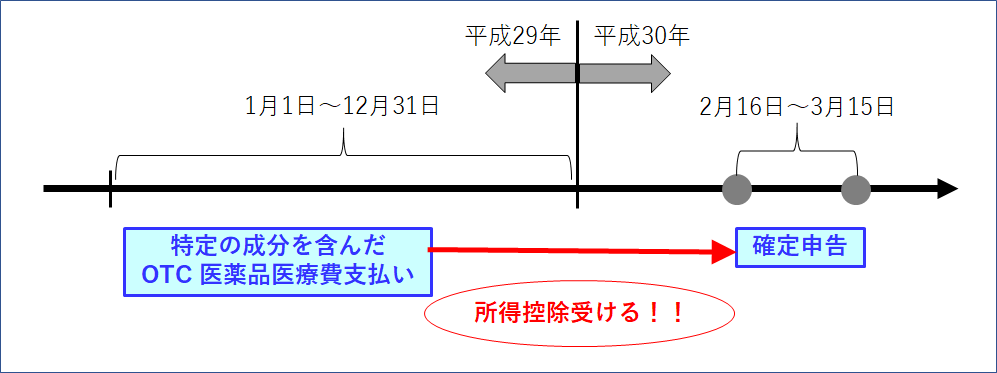

1年間ごとの医薬品費の合計を計算して、その年分の確定申告で所得控除を受けることになります。

例えば、平成29年1月1日~12月31日に支払った医薬品費に関しては、確定申告(平成30年2月16日~3月15日)で所得控除を受けることができます。

2、セルフメディケーション税制の適用要件

セルフメディケーション税制の適用要件について説明します。

適用要件

国税庁の HP で適用要件を確認すると、以下のようになっています。

———————————————

(1) 適用を受けられる納税者

セルフメディケーション税制の適用を受けようとする年分に健康の保持増進及び疾病の予防への取組として「一定の取組」を行っている居住者が対象となります。具体的には、次の取組が、「一定の取組」に該当します。

1 保険者(健康保険組合、市町村国保等)が実施する健康診査【人間ドッグ、各種健(検)診等】

2 市町村が健康増進事業として行う健康診査【生活保護受給者等を対象とする健康診査】

3 予防接種【定期接種、インフルエンザワクチンの予防接種】

4 勤務先で実施する定期健康診断【事業主検診】

5 特定健康診査(いわゆるメタボ検診)、特定保健指導

6 市町村が健康増進事業として実施するがん検診

なお、申告される方と生計を一にする配偶者その他の親族が「一定の取組」を行っていることは、要件とされていません。

(2) 特定一般用医薬品等購入費の範囲

特定一般用医薬品等購入費とは、医師によって処方される医薬品(医療用医薬品)から、ドラッグストアで購入できるOTC医薬品に転用された医薬品(スイッチOTC医薬品)の購入費をいいます。セルフメディケーション税制の対象とされるスイッチOTC医薬品の具体的な品目一覧は、厚生労働省ホームページに掲載の「対象品目一覧」をご覧ください。

なお、一部の対象医薬品については、その医薬品のパッケージにセルフメディケーション税制の対象である旨を示す識別マークが掲載されています。

———————————————

予防接種などの「一定の取組」を受けていること

適用を受けるためには、納税者が予防接種などの「一定の取組」(上記1~6 のいずれか)を行っている必要があります。

健康に配慮する努力をした人が、節税の恩恵を受けれるという考え方なのでしょう。

*納税者が全額自己負担で受けた健康診断は、「一定の取組」には含まれません。

また、納税者と生計を一にする家族分の医薬品費を合計額に含める場合でも、家族が予防接種などの「一定の取組」を行っている必要はありません。

対象となる医薬品

対象となる医薬品は、スイッチ OTC 医薬品です。

*厚生労働省の HP から引用しますと、スイッチ OTC 医薬品とは「医師によって処方される医療用医薬品から、ドラッグストアで購入できる OTC 医薬品に転用された医薬品」のことを言います。

「医師の処方を受けずに、自発的に市販の OTC 医薬品を購入した人に税制上の優遇を与えよう!」 という考えなのでしょうね。

自発を促す、正にセルフメディケーションです。

さて、対象となるOTC 医薬品は、約1 ,500品目あるということです。

上記リンク先のサイトで、「販売名」を確認すればその医薬品が該当するか否か分かります。

また、医薬品のパッケージを確認するとセルフメディケーション税制の対象となる旨記載があるものもあります。

こちら↓は、私がたまに肩こりの対策などで購入する「EVE A錠」のパッケージです。

右下に、ちゃんと記載がありますね。

手続き・証明書類

国税庁の HP を確認すると手続きについて以下のように記載されています。従来の医療費控除と同様に、確定申告で適用を受ける必要があります。

————————-

セルフメディケーション税制の適用に関する事項を記載した確定申告書を所轄税務署長に提出してください。

また、次の書類を確定申告書に添付するか、又は確定申告書の提出の際に提示してください。

(1) セルフメディケーション税制の適用を受ける金額の計算の基礎となる特定一般用医薬品等購入費につき、これを領収した者のその領収を証する書類(その領収をした金額のうち、特定一般用医薬品等購入費に該当するものの金額が明らかにされているものに限ります。)

(注) 領収証などの記載事項の詳細については、厚生労働省ホームページで明らかにされています。

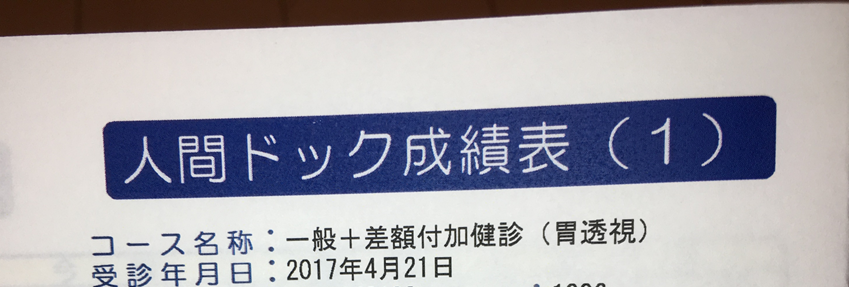

(2) セルフメディケーション税制の適用を受ける納税者がその適用を受けようとする年分に一定の取組を行ったことを明らかにする書類(氏名、取組を行った年及び取組に係る事業を行った保険者、事業者若しくは市区町村の名称又は取組に係る診察を行った医療機関の名称若しくは医師の氏名の記載があるものに限ります。)

(注) 健康診断等の結果通知表は、写しでの提出が可能であり、健診結果部分は必要ありません。したがって、結果通知表の健診結果部分を黒塗りなどした写しでも差し支えありません。

————————-

なお、平成29年の税制大綱においては、

「医療費控除又は特定一般用医薬品等購入費を支払った場合の医療費控除の特 例(セルフメディケーション税制)の適用を受ける者は、現行の医療費の領収 書又は医薬品購入費の領収書の添付又は提示に代えて、医療費の明細書又は医 薬品購入費の明細書を確定申告書の提出の際に添付しなければならないことと する。」

とされており、従来の領収書の添付又は提出に代えて医療費又は医薬品費の明細書の提出が平成29年分の確定申告から適用されます。この場合、領収書は納税者が5年間保管しなければならなくなるでしょう。

経過措置について

「経過措置として、平成 29 年分から平成 31 年分までの確定申告について は、現行の医療費の領収書又は医薬品購入費の領収書の添付又は提示によ る医療費控除又はセルフメディケーション税制の適用もできることとする。」

とされており、平成29年~31年分の確定申告については、従来通りの領収書の添付(又は提出)も可能ということです。

領収書(レシート) の添付(又は提示)

経過措置により、領収書(レシート)をの添付(又は提示)をする前提で説明します。

確定申告の際に、ドラッグストアで購入した時に受け取る領収書(レシート)を添付しなければなりません。

そのレシートに記載が必要な事項は、厚生労働省の HP で事業者(ドラッグストア)向けに発行されています。

記載が必要な情報は、以下の5つです。

①商品名

②金額

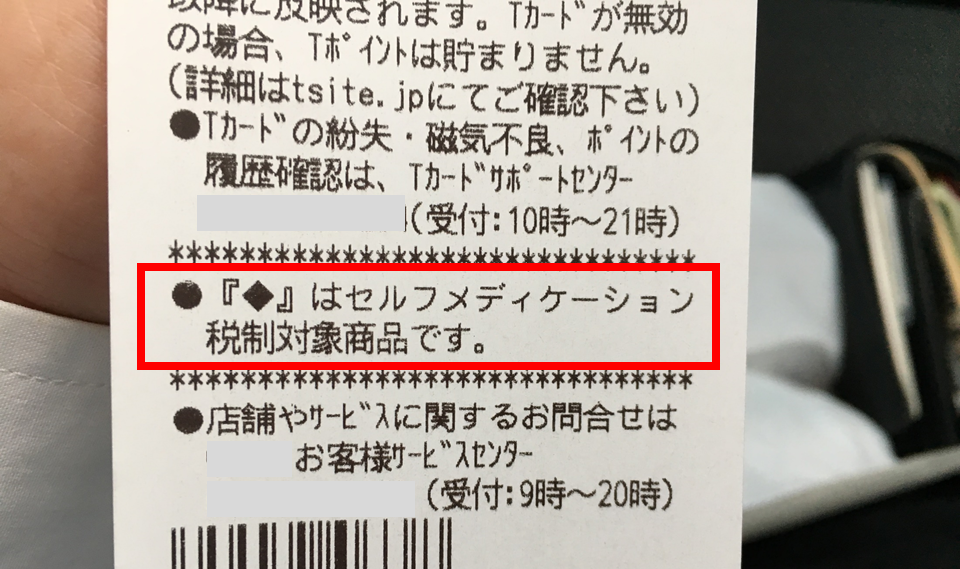

③当該商品がセルフメディケーション 税制対象商品である旨

④販売店名

⑤購入日

①②④⑤は元々記載されていることなので、従来と変わらないと思います。

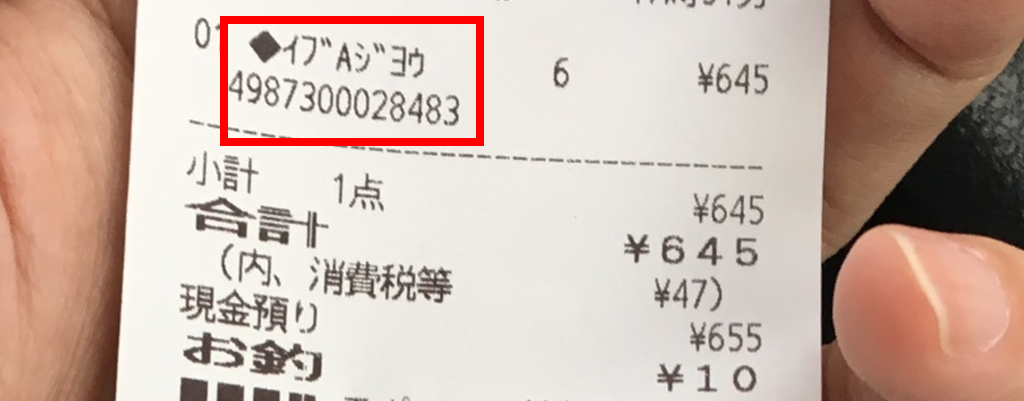

③の「当該商品がセルフメディケーション 税制対象商品である旨」については、私が普段行くドラッグストアでは厚生労働省の HPに記載がある通りになっていました。

対象となる商品名の横に印(♦)を付けてあり、またその印(♦)が付いた商品がセルフメディケーション税制の対象となることが示されています。

予防接種などの「一定の取組」を行ったことを明らかにする書類

予防接種などを受けた際に発行される領収書又は結果通知書がの確定申告書への添付(又は提示)が必要です。

この結果通知書はコピーしたもので良く、診断結果部分は黒塗りした状態でも問題ありません。

e-Tax で確定申告を行う場合の領収書等の保管

この場合は、医療費控除の適用を受けるときと同様に、上記の領収書(レシート)と予防接種などの『一定の取組』を行ったことを明らかにする書類は5年間保管しておくこととなり、税務署への提出の必要はないと考えられます。

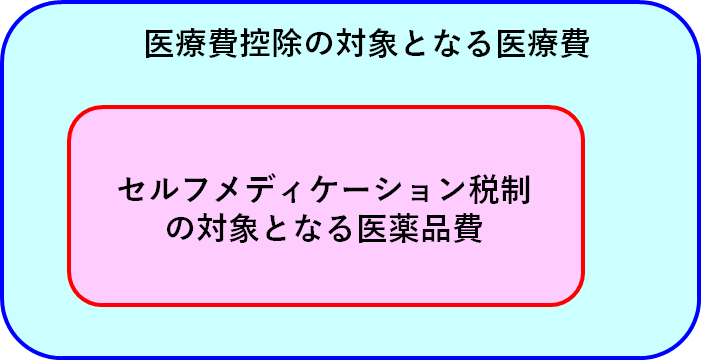

3、医療費控除との関係

「従来の医療費控除」と「セルフメディケーション税制による所得控除」を同時に受けることはできません。

いずれかを選択適用することになります。

国税庁のHPにて詳しく説明されています。

セルフメディケーション税制の対象となる医薬品費は、従来の医療費控除の対象にもなります。

4、「従来の医療費控除」と「セルフメディケーション税制による所得控除」のどちらを適用した方が得か

セルフメディケーション税制による節税効果を検討に当たり、「従来の医療費控除」と「セルフメディケーション税制による所得控除」はどちらを適用すれば得か考える必要があります。

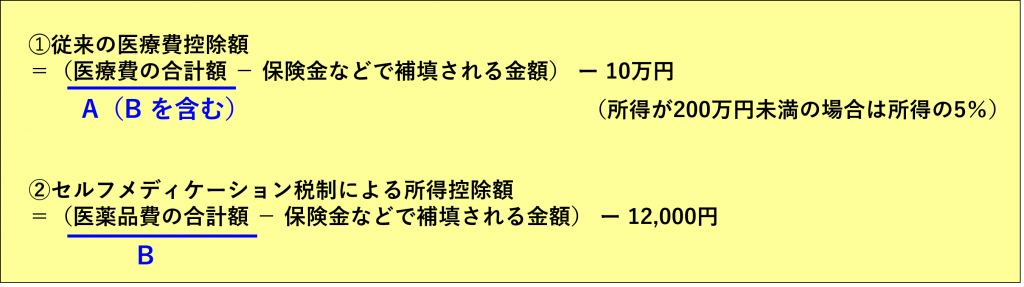

それぞれ以下の式で計算されます。

上記の通り、 A(医療費の合計額)は B(医薬品費の合計額)を含みます。

「従来の医療費控除」と「セルフメディケーション税制による所得控除」 のうち、金額が大きい方を適用した方が得になります。

保険金などで補てんされる金額が0だとすれば

➀=A - 10万円(所得が200万円未満の場合は所得の5%)

②=B - 12,000円

となります。

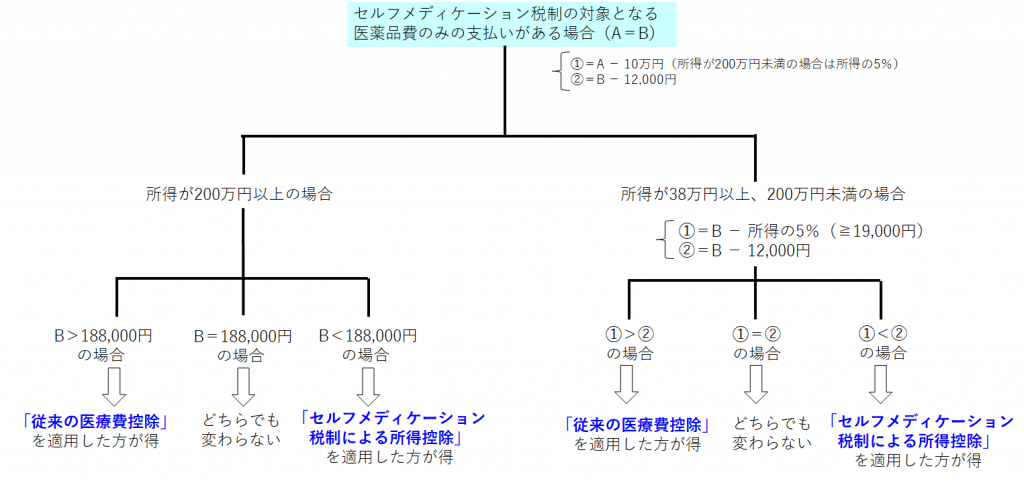

セルフメディケーション税制の対象となる医薬品費のみの支払いがある場合

支払った医療費が全て医薬品費である場合、「従来の医療費控除」と「セルフメディケーション税制による所得控除」のどちらか1つを選択して適用を受けることもできます。

上の式で A(医療費の合計額) = B(医薬品費の合計額) となります。

➀=B - 10万円(所得が200万円未満の場合は所得の5%)

②=B - 12,000円

となり、①と②の大小比較によってどちらを適用したら得かが決まります。

また、以下の所得税の計算式から分かりますように、所得から課税所得を計算する際に所得控除を受けますが、この所得控除には誰でも受けることができる 38万円の基礎控除が含まれます。

したがって、所得の金額が38万円超でなければ、課税所得は0を超えないので所得税は発生しません。

所得の金額が38万円超の前提で、どちらを適用する方が得か考えたいと思います。

以下で、所得の範囲ごとに見ていきましょう。

【所得が200万円以上の場合】

➀=B - 10万円

②=B - 12,000円

①(従来の医療費控除額)は最大で 200万円

②(セルフメディケーション税制による所得控除額)は最大で 88,000円

●B>188,000円の場合

①は88,000円超となるのに対し、②は最大の 88,000円なので ➀>②となり「従来の医療費控除」を適用した方が得になります。

●B=188,000円の場合

①=②=88,000円 となるので、どちらを適用しても変わりません。

●B<188,000円の場合

さらにBの範囲を区切って確認したいと思います。

◇ B ≧ 10万円 の場合

①<88,000円

②=88,000円

となり、②>➀なので「セルフメディケーション税制による所得控除」を適用した方が得になります。

◇ 12,000円< B < 10万円 の場合

①=0円

0<②<88,000円

となり、②>➀なので「セルフメディケーション税制による所得控除」を適用した方が得になります。

【所得が38万円以上、200万円未満の場合】

➀=B - 所得の5%(≧19,000円)

②=B - 12,000円

となります。

AとBの金額及び所得の額によってケースバイケースなので、その都度➀、②を細かく比較して判断するしかありません。

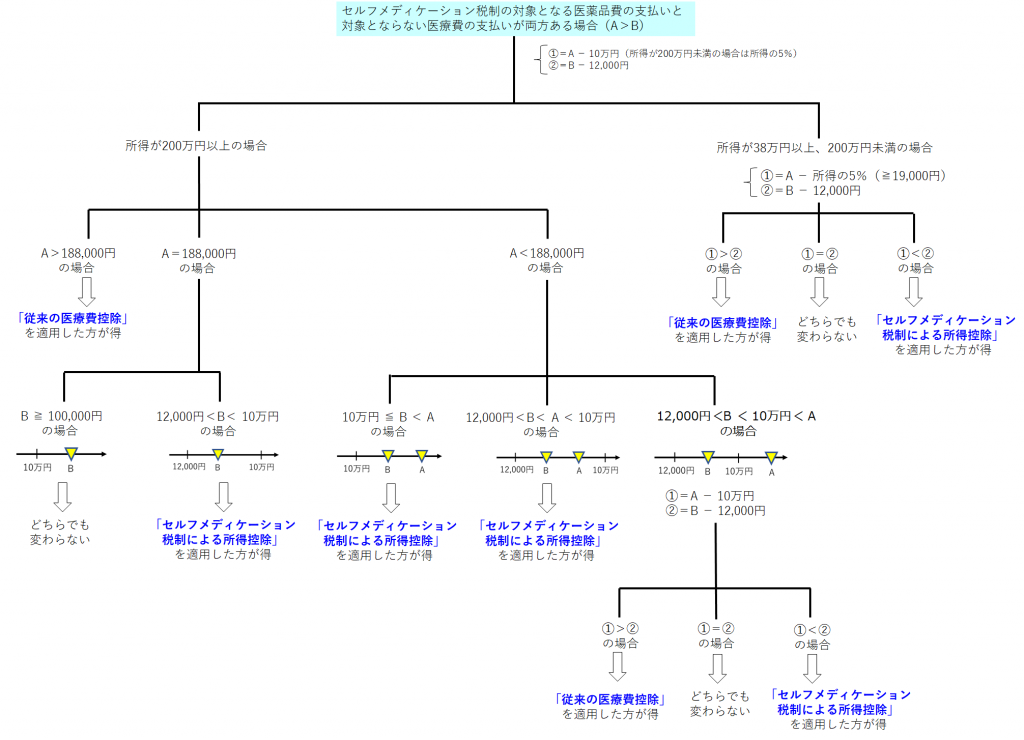

セルフメディケーション税制の対象となる医薬品費の支払いと、対象とならない医療費の支払いが両方ある場合

「従来の医療費控除」と「セルフメディケーション税制による所得控除」どちらか1つを選択して適用を受けることができます。

上の式の A と B の関係は必ず

A(医療費の合計額) > B(医薬品費の合計額)

となります。

➀=A - 10万円(所得が200万円未満の場合は所得の5%)

②=B - 12,000円

となり、①と②の大小比較によってどちらを適用したら得かが決まります。

所得の金額が38万円超の前提で、どちらを適用する方が得か考えたいと思います。

【所得が200万円以上の場合】

➀=A - 10万円

②=B - 12,000円

となります。

①(従来の医療費控除額)は最大で 200万円

②(セルフメディケーション税制による所得控除額)は最大で 88,000円

です。

●Aが188,000円を超える場合

①は88,000円超となるので ➀>②となり「従来の医療費控除」を適用した方が得になります。

●Aが188,000円の場合

◇ B≧100,000円の場合

①=88,000円

②=88,000円

となり、①=②なので、どちらを適用しても変わりません。

◇ 12,000円<B<100,000円の場合

①=88,000円

②<88,000円

となり、①<②なので「セルフメディケーション税制による所得控除」を適用した方が得になります。

●Aが188,000円未満の場合

Bの範囲によって異なってきます。

◇ 10万円 ≦ B < A の場合

①<88,000円

②=88,000円

となり、②>➀なので「セルフメディケーション税制による所得控除」を適用した方が得になります。

◇ 12,000円<B< A < 10万円 の場合

①=0円

0<②<88,000円

となり、②>➀なので「セルフメディケーション税制による所得控除」を適用した方が得になります。

◇ 12,000円<B < 10万円< A の場合

➀=A - 10万円

②=B - 12,000円

となります。

AとBの金額によってケースバイケースなので、その都度➀、②を細かく比較して判断するしかありません。

【所得が38万円以上、200万円未満の場合】

➀=A - 所得の5%

②=B - 12,000円

となります。

AとBの金額及び所得の額によってケースバイケースなので、その都度➀、②を細かく比較して判断するしかありません。

フローチャート

「従来の医療費控除」と「セルフメディケーション税制による所得控除」のどちらを適用した方が得か、フローチャートにすると以下のようになります。

「従来の医療費控除」と「セルフメディケーション税制による所得控除」のどちらを選択すれば得かの判断における重要なポイントとして、所得が200万円以上の人の場合、医療費(医薬品費を含む)の支払いが188,000 円以上あれば、「従来の医療費控除」を適用しておけば間違いなく得になる、という点があります。

それ以外のケースにおいては、

A(医療費の合計額)

B( 医薬品費の合計額)

所得の金額

から所得控除額を計算して、どちらを適用するのが得か判断するしかなさそうです。

5、まとめ

以上、セルフメディケーション税制について整理しました。

まだ開始1年目の途中で確定申告の時期にもなっていないので、会計事務所の実務上どれだけの負荷がかかるのか実際のところは分かりません。

(税務署側も確定申告の時期には、多少混乱するのかもしれません。)

確定申告に向けて事前準備は徐々にして行きたいと思います。

また、Excel シートを使って

A(医療費の合計額)

B( 医薬品費の合計額)

所得の金額

から、どちらを適用すれば得になるか、判定できるような計算シートを作って確定申告に備えたいと思います。

2018年2月5日追記↓

従来の医療費控除、セフルメディケーション税制のどちらを摘要した方が得が判定できる Excel シートを作成しました↓

このシートの詳細な内容は別記事に示しましたので参考にして下さい↓

なお、医療費控除(セルフメディケーション税制)についてはYoutube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。