以前に一度クラウドファンディングについて、以下の記事に書きました。

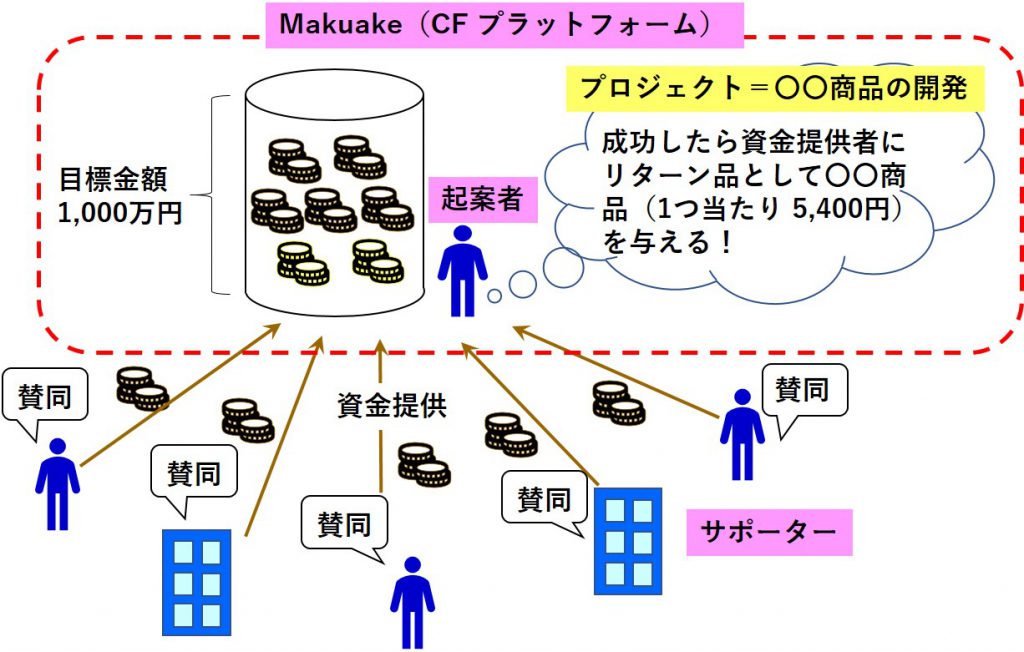

起案者がサポーターから資金を集めて、その資金を元に事業を行い成功したらサポーターにリターン品を与えるという仕組みです。

ここ数年で知られるようになったクラウドファンディング(以下、CF と呼びます)ですが、少しネットで調べてみても成功事例を目にします。

なお、CFについては前にも紹介させて頂いたこちらのサイトが参考になります↓

CF には購入型、投資型、寄付型、融資型などの種類があり、それぞれにおいて会計・税務上の扱いも異なってくると考えます。

さて、今日は購入型のクラウドファンディングにおける、会計・税務上の取扱いについて考えてみたいと思います。

1、検討に当たっての前提

購入型のCF プラットフォームである Makuake で、プロジェクトを起案した場合を前提とします。

起案者が〇〇商品の開発をプロジェクトとして掲げ、開発に成功した際のリターン品としてその〇〇商品をサポーターに提供するものとします。

購入型 CFは2つのタイプに分けられます。

●All or Nothing

・・・目標金額に達しなければ、起案者は資金提供を受けることができないタイプ

●All In

・・・目標金額に達していなくても、起案者は集まった金額分の資金提供を受けることができるタイプ

プロジェクトが成約して着手した後の会計・税務上の取扱いは、この2つのタイプによって異なることは無いと考えます。

仮に、Makuake で All or Nothing のタイプで1,000万円を目標金額とした場合を考えてみます。

支援金額はリターン品1つ当たり5,400円とします。

起案者、サポーターともに個人事業主又は法人とします。

Makuake の利用規約の第9条を確認すると分かるのですが、プロジェクトが成約した場合、支援決定金額の20%が販売成約手数料として差し引かれ(Makurake にわたり)、残りの80%が起案者のもとにわたります。

2、プロジェクト成約前

起案者側

目標金額に達していないので、起案者の口座にはお金は振り込まれません(販売成約手数料も発生しない)。

起案者が個人事業主・法人いずれの場合も会計上の仕訳をする必要はありません。

税金も発生しません。

サポーター側

プロジェクト成約前に資金提供した際には、一応お金が手元から出て行きます。

サポーターが個人事業主の場合、法人の場合とも資金提供時の仕訳は

で良いと思います。

※Makuake の利用規約の第7条を確認すると分かるのですが、プロジェクトが成約した時に起案者とサポーターの間で売買契約が成立します。

目標金額に達していない段階では、まだプロジェクトが成約していないので売買契約も成立しておらず、どうなるか分からない仮の支出ということになります。

期限内に目標金額に到達せず、返金された時は

とすれば良いでしょう。

仮払金が相殺され、何もしなかったのと同じことになります。

資金提供したとき、返金されたとき、いずれも税金も発生しません。

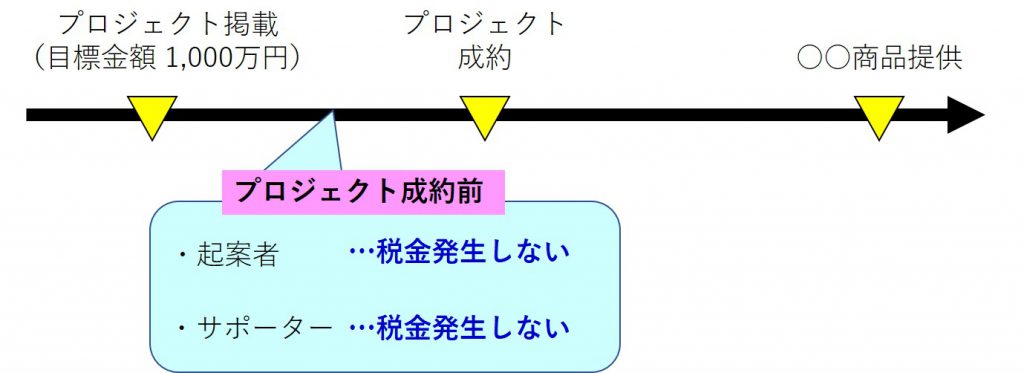

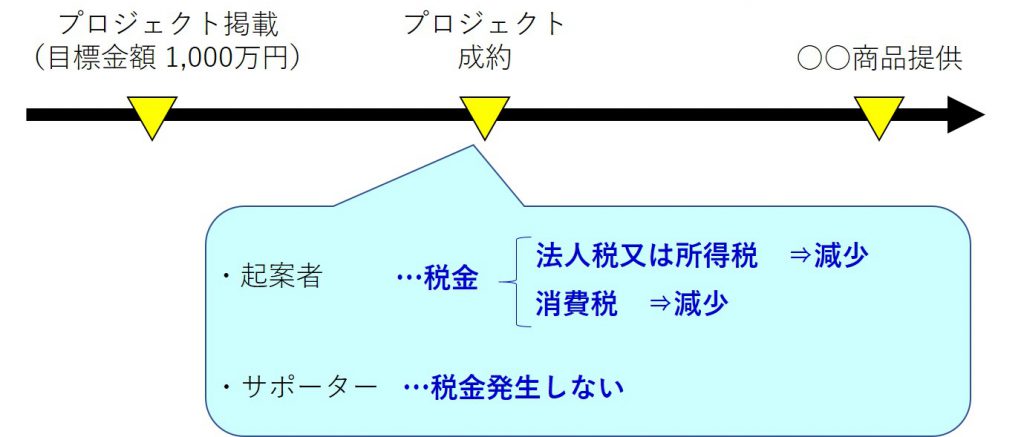

プロジェクト成約前における税金発生の有無

プロジェクト成約前における税金発生の有無について簡単にまとめると、下の図のようになります。

3、期限内に目標金額に達した(成約した)場合

起案者側

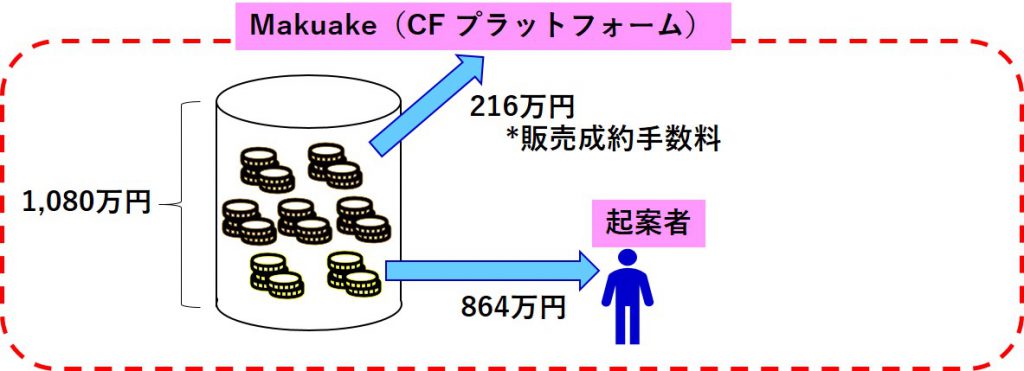

集まった金額が1,080万円だった場合、そこから20%の販売成約手数料216万円を差し引いた金額(864万円)が起案者の口座に振り込まれます。

●会計上の取扱い

起案者が受け取る資金は、売買契約が成立していて商品はまだ提供していない段階での入金なので、商品売買における手付金と同じであり勘定科目は「前受金」を使うことになるでしょう。

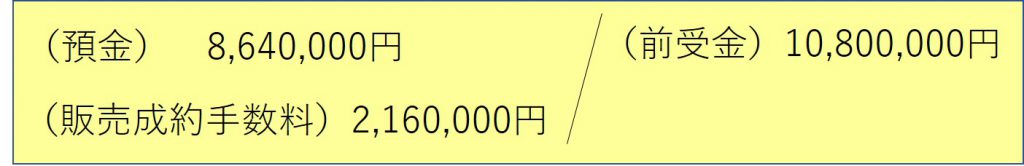

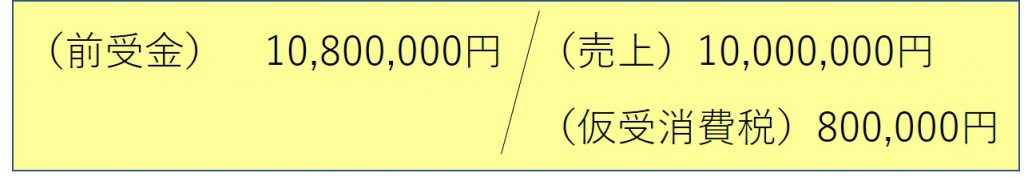

起案者が個人事業主、法人のいずれであっても仕訳は

となります。

●税務上の取扱い

販売成約手数料は、

・法人の場合、法人税計算上の損金

・個人事業主の場合、所得税計算上の経費

となるため、法人税・所得税を減らす側に働きます。

また、起案者が法人であれ個人事業主であれ、消費税の課税事業者である場合は、資金集めという役務提供の対価と考えられるため課税仕入に該当し、消費税を減らす側に働きます。

「前受金」については、まだ商品を提供する前に受け取るものであり収益とはならないため、税金には関係ありません。

したがってこの段階では、税金を増やす要素はないため、CFを利用したことによる税金は発生しません。

サポーター側

●会計上の取扱い

目標金額に達する前の仕訳は個人事業主・法人とも先に示した通りです。

目標金額に達したら売買契約が成立し、この金額は商品売買における手付金に該当することになるため「仮払金」を「前払金」を振り替えることになります。

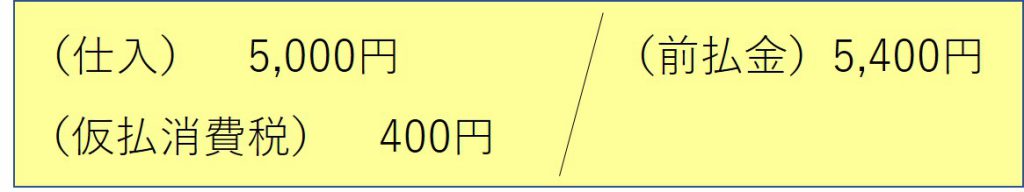

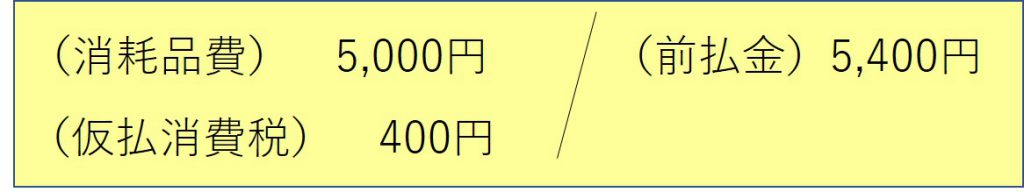

サポーターが個人事業主・法人いずれであっても、仕訳は

となります。

●税務上の取扱い

「前払金」については、まだ商品の提供を受ける前に支払うものであり費用とはならないため、この段階では税金は発生しません。

成約時における税金発生の有無

成約時における税金発生の有無について簡単にまとめると、下の図のようになります。

4、起案者が商品の提供をしたとき

起案者側

●会計上の取扱い

起案者が個人事業主・法人のいずれであっても通常の商品売買と同様に、商品を提供した段階で「前受金」を「売上」に振り替えることになります。

仕訳は

となります。

*↑資金提供を受けた金額分、全ての○○商品を提供した前提です。

●税務上の取扱い

売上は、

・法人の場合、法人税計算上の益金

・個人事業主の場合、所得税計算上の収入

となるため、法人税・所得税を増やす側に働きます。

また、起案者が法人であれ個人事業主であれ、消費税の課税事業者である場合は、物品提供の対価と考えられるため課税売上に該当し、消費税を増やす側に働きます。

サポーター側の取扱い

●会計上の取扱い

起案者が個人事業主・法人いずれの場合であっても

通常の商品売買と同様に、商品の提供を受けた段階で「前払金」を費用科目に振り替えることになります。

費用科目は、リターン品を受ける目的によって異なってくるでしょう。

・棚卸資産となるのであれば「仕入」

仕訳は

・事業で使うのであれば「消耗品費」

仕訳は

となります。

●税務上の取扱い

「仕入」、「消耗品費」は

・法人の場合、法人税計算上の損金

・個人事業主の場合、所得税計算上の経費

となるため、法人税・所得税を減らす側に働きます。

*仮に、リターン品1つ当たりの支援金額が大きくて、固定資産に該当する場合は、リターン品を受けた直後には損金・経費にはならず、減価償却により時間をかけて損金・経費となり、法人税・所得税を減らす側に働きます。

また、サポーターが法人であれ個人事業主であれ、消費税の課税事業者である場合は、物品提供の対価として支払うものであるため課税仕入に該当し、消費税を減らす側に働きます。

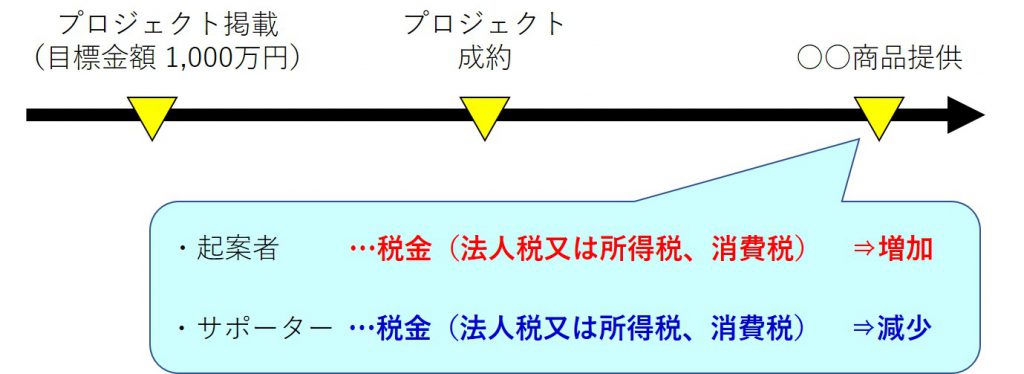

商品提供時における税金発生の有無

商品提供時における税金発生の有無について簡単にまとめると、下の図のようになります。

5、まとめ

以上、起案者、サポーターとも個人事業主・法人の場合を前提(B to B)として説明させて頂きました。

もう少し付け足したいと思います。

サポーターが一個人(サラリーマン)である場合

現実にはサポーターが一個人(サラリーマン)である場合も多いと思います。

いわゆる B to C の場合です。

この場合、起案者側の会計・税務上の取扱いは上で説明したB to B の場合と変わりません。

一方でサポーターであるサラリーマンについては、資金提供をしてリターン品を受けても通常仕訳をすることは無いでしょう(事業者ではないため)。

楽天やAmazon でワンクリックで商品を購入するのと同じ感覚です。

普通の消費者と同様、消費税込みで商品を購入することになります。

起案者が一個人(サラリーマン)である場合

では、稀なケース?かもしれませんがサラリーマンが起案者の場合はどうでしょう。

その場合、所得(売上ー経費)が20万円を超えたら確定申告をする必要があります。給料と合せて、所得税の対象になってきます。

まとめ

このように、時期や起案者・サポーター各々の置かれた状況により、会計・税務上の取扱いが異なってくると考えられるので、事案に応じてケースバイケースでの対応が必要になってくるでしょう。

また、購入型のCFではなく投資型、寄付型、融資型の場合には、また各々会計・税務上の取扱いが異なってくると考えます。

それらについては、また別途どこかで考えてみたいと思います。