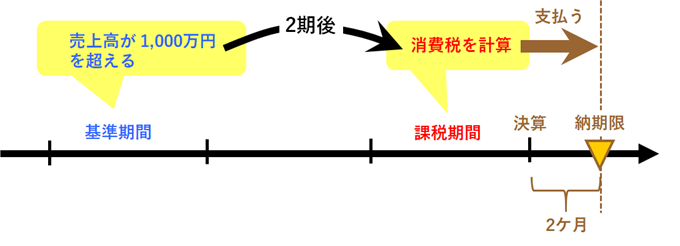

会社や個人事業主は、ある期の売上高が 1,000万円を超えると2期後に消費税を支払わなければならなくなります。

消費税を支払う必要があるかどうかの判断対象となる期間を基準期間といい、

2期後の消費税の計算対象となる期間を課税期間と言います。

課税期間に計算した消費税の納期限(支払いの期限)は、決算の2ヶ月後です。

さて、今日は2つある消費税の計算方法

・原則課税

・簡易課税

のどちらが得か(消費税が少なくて済むか)、大まかに見積もる方法を紹介します。

あくまで、大まかにです。

なお、消費税率は8%の前提です。

余談ではありますが、原則課税・簡易課税どちらが得か判定するExcelツールの使い方をYoutubeでアップしておりますので参考にして下さい▼

チャンネル登録は、こちらからお願い致します。

1、消費税の計算

売上高には消費税が含まれます。

例えば 1,080,000円の売上高であれば、そのうち 80,000 円が消費税分になるわけです。

1,080,000円 ÷ 1.08 × 0.08 = 80,000円

支払う消費税は、1年間の売上高に含まれる消費税から費用に含まれる消費税を差し引きした金額になります。

支払う消費税 = 売上高に含まれる消費税 - 費用に含まれる消費税

さて、この費用に含まれる消費税をどう計算するか? が先に示した2つの方法

・原則課税

・簡易課税

で異なるわけです。

イメージ的な言い方をすれば、

・簡易課税はざっくり計算する方法

ということになります。

原則課税

まず、原則課税からお話しします。

費用に含まれている消費税を、費用を1つ1つ確認して計算する方法です。

費用にも消費税が含まれるもの(課税取引)と含まれないもの(非課税・不課税取引)があります。

例えば、仕入が 54,000円であれば消費税が4,000円含まれています。

ところが租税公課 500円の中には消費税は含まれていません(0円です)し、同様に給与 300,000円の中にも消費税は含まれていません。

1年間の費用を未払分も含まて1つ1つ確認して、その中に含まれる消費税を計算します。

そして、売上高に含まれる消費税から差し引きします。

支払う消費税 = 売上高に含まれる消費税 - 費用に含まれる消費税

簡易課税

次に簡易課税についてお話しします。

費用に含まれている消費税を、売上高を元に計算する方法です。

言葉の通り、通常課税と比べて簡易的な方法になります。

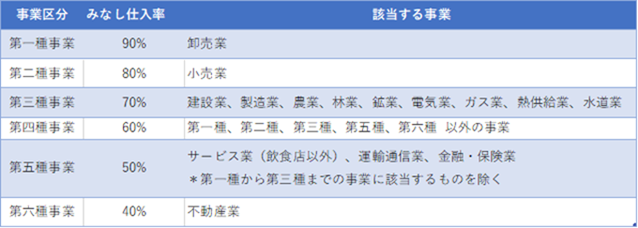

業種ごとに、売上に含まれる消費税の〇〇%と割合が決められています。

この割合のことをみなし仕入率といいます。

業種ごとに以下のように分かれています。

*国税庁のサイトを参考に作成

なお、簡易課税は基準期間の売上高が 5,000万円以下の場合に選択することができます。

届出が必要です。

2、原則課税と簡易課税どっちが得か大まかに計算してみる

さて、基準期間の売上高が 5,000万円以下の場合に2期後である課税期間は

・簡易課税を選択した方が得か?

・原則課税の方が得か?

というはなしが出てきます。

ある期(基準期間)が終わって消費税の計算をしたときに、2年後(課税期間)にどちらを選択した方が得か大まかに見積もってみた方が良いでしょう。

2年後(課税期間)にはじめて消費税を支払うことになる人の場合、特に有用になります。

売上高、費用が予測できる場合はその金額を使えば良いですし、分からない場合はその期(基準期間)の売上高、費用の金額を使って見積れば良いと思います。

事業として売上高の割に費用が少ない場合は、簡易課税の方が特になる可能性が高いです。

また、業種で言えばみなし仕入率が高い業種の方が、簡易課税で特になる可能性が高いです。

大まかな計算例をいくつか示しますね。

*業種は1つの業種のみである前提とします。

計算例① 卸売業

卸売業で以下のように予測される場合

・費用が 15,000,000円(税込)

*費用はすべて消費税が含まれるもの(課税取引)とします。

原則課税

売上高に含まれる消費税 = 20,000,000円 ÷ 1.08 × 0.08

= 1,481,481円

費用に含まれる消費税 = 15,000,000円 ÷ 1.08 × 0.08

= 1,111,111円

支払う消費税 = 売上高に含まれる消費税 ー 費用に含まれる消費税

= 1,481,481円ー 1,111,111円

= 370,370円

簡易課税

卸売業は第一種事業に該当し、みなし仕入率が 90 %となります。

売上高に含まれる消費税 = 20,000,000円 ÷ 1.08 × 0.08

= 1,481,481円

費用に含まれる消費税 = 売上高に含まれる消費税 × みなし仕入率

= 1,481,481円 × 90%

= 1,333,332円

支払う消費税 = 売上高に含まれる消費税 ー 費用に含まれる消費税

= 1,481,481円ー 1,333,332円

= 148,149円

比較

支払う消費税は

簡易課税 < 原則課税

となります。

計算例② 旅館業

旅館業で以下のように予測される場合

・費用が 23,600,000円

*費用は 22,600,000円が消費税が含まれるもの(課税取引)とし、1,000,000円が消費税が含まれないもの(不課税・非課税取引)とます。

原則課税

売上高に含まれる消費税 = 32,000,000円 ÷ 1.08 × 0.08

= 2,370,370円

費用に含まれる消費税 =22,600,000円 ÷ 1.08 × 0.08

= 1,674,074円

* ↑ 消費税が含まれないもの(不課税・非課税取引)は計算から外します。

支払う消費税 = 売上高に含まれる消費税 ー 費用に含まれる消費税

= 2,370,370円 ー 1,674,074円

= 696,296円

簡易課税

旅館業は第五種事業に該当しみなし仕入率が 50 %となります。

売上高に含まれる消費税 = 32,000,000円 ÷ 1.08 × 0.08

= 2,370,370円

費用に含まれる消費税 = 売上高に含まれる消費税 × みなし仕入率

= 2,370,370円 × 50%

= 1,185,185円

支払う消費税 = 売上高に含まれる消費税 ー 費用に含まれる消費税

= 2,370,370円 ー 1,185,185円

= 1,185,185円

比較

支払う消費税は

原則課税 < 簡易課税

となります。

3、まとめ

消費税の計算方法には原則課税と簡易課税があります。

ある期(基準期間)が終わってから2年後(課税期間)どちらを選択した方が得か見積もってみましょう。

原則課税と簡易課税で金額に明らかな差があれば、大まかな見積もりでも十分に判断できます。

2年後にはじめて消費税を支払うことになる人には特に有用になると思います。

なお簡易課税の場合の計算を Excel で行うこともできます ↓

また、原則課税・簡易課税どちらが得か判定するExcelツールの使い方をYoutubeでアップしておりますので参考にして下さい▼

チャンネル登録は、こちらからお願い致します。

編集後記

この週末は久しぶりにカラオケサークルに参加。

確定申告の真っただ中にいい息抜きになりました。

三島でボイトレ習えるところあるらしいので興味津々 ^^