静岡県三島市の税理士、松井元(@hajime_matsui)です。

こんにちは!

今日は、

適格請求書発行事業者の登録申請書の書き方

について説明します。

2023年(令和5年)10月1日より、適格請求書等保存方式 別名インボイス制度が始まります。

2021年(令和3年)10月1日より、適格請求書発行事業者の登録手続がはじまります。

適格請求書発行事業者になるためには、登録申請書に記載して、税務署に提出する必要があります。

この手続をすると事業者登録番号が与えられて、適格請求書を発行できるようになります。

Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

〇PDF版をプリントアウトして記入して申請する場合です▼

〇e-tax(web版)にてマイナンバーカードを使って申請する場合です▼

記入上のポイント

まずは、申請書を記入する上でのポイントを以下に書き記します!

・課税事業者のみが適格請求書発行事業者となれる(免税事業者はなれない)

・申請日の時点で免税事業者であっても申請できる

・申請日の時点で免税事業者の方は「免税事業者の確認」欄の記載が必要

・「登録要件の確認」欄の「課税事業者です。」の欄は必ず「はい」を記載する

適格請求書発行事業者の登録申請書の書き方

適格請求書を発行できるのは、課税事業者のみと書きましたが、課税事業者であれば自動的に適格請求書発行事業者となれるわけではありません。

インボイス制度がはじまる令和5年10月1日からすぐに適格請求書発行事業者になりたい人は、

令和3年10月1日〜令和5年3月31日(1年6ヶ月)の間に

国税庁のHPからダウンロードした登録申請書に必要事項を記載して、税務署に提出する必要があります。

また、e-taxで登録申請書の申請をすることもできます。

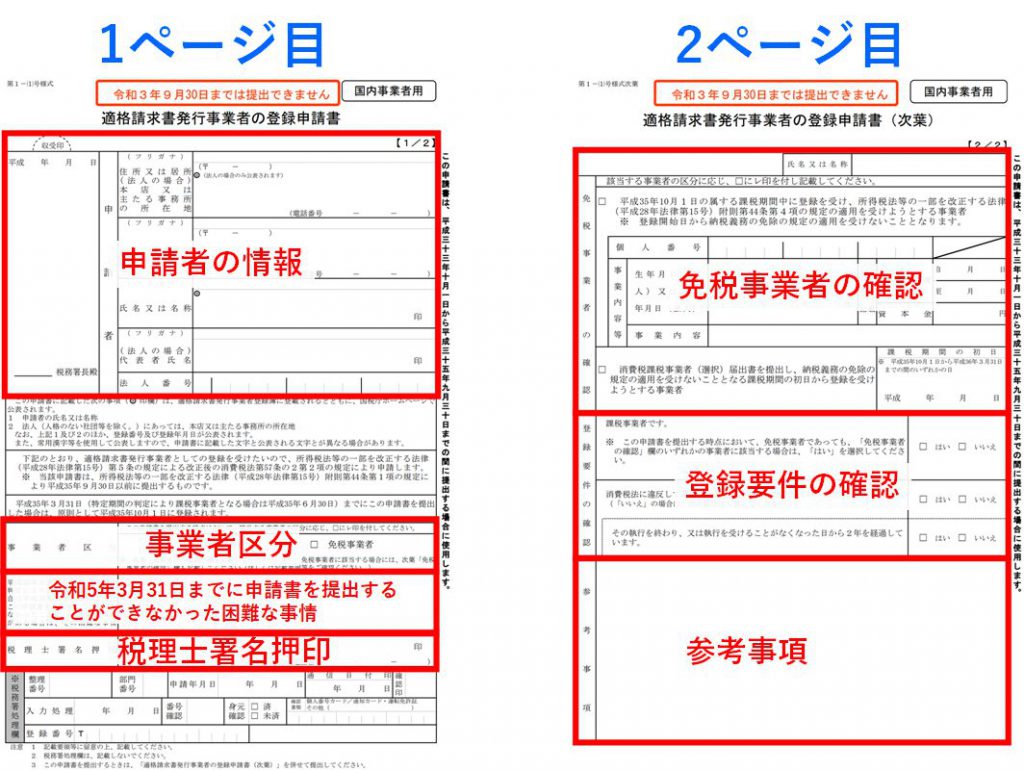

申請書は2ページ構成になっております。

この申請書で、記載が必要なところは赤枠の部分です。

具体的な書き方を説明していきますね!

1ページ目

申請者の情報

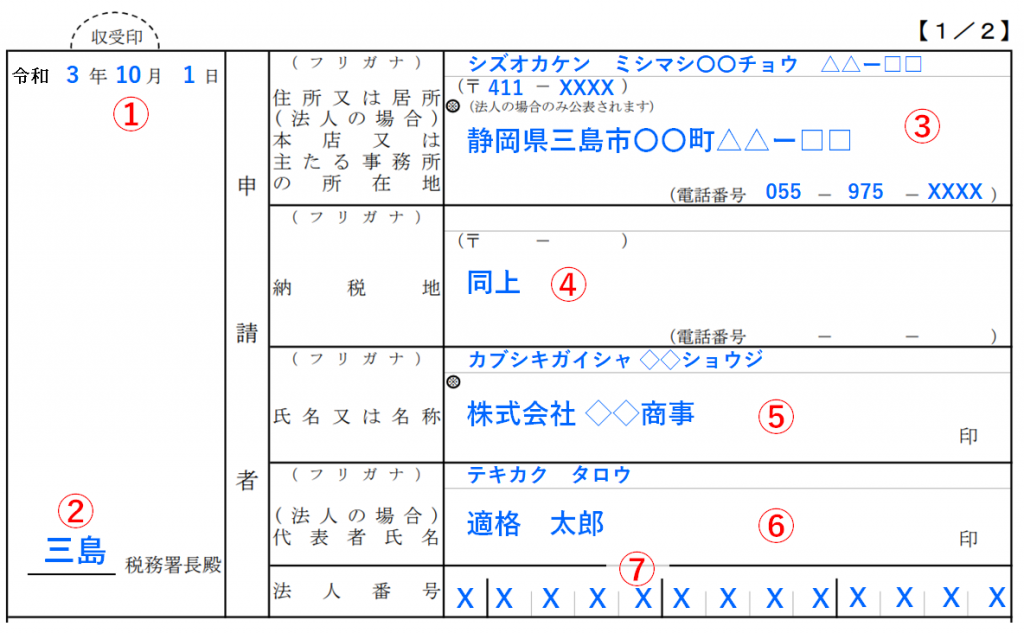

1ページ目の上のところに申請者の情報を書きます。

①提出日

②提出先の税務署

③住所または居所(個人事業主の場合)、本店または主たる事業所の所在地(法人の場合)

④納税地

⑤氏名または名称

⑥代表者の氏名(法人の場合)

⑦法人番号(法人の場合)

「④納税地」の欄は、所在地と納税地が違う場合に記載することになります。

所在地と納税地が同じ場合は「同上」と書けばいいでしょう。

「⑤氏名または名称」は、申請者が個人事業主の場合は氏名を書き、法人の場合は株式会社〇〇というように、法人の形態と法人名を書くことになります。

そしてさらに、その下に法人の場合には「⑥代表者氏名」、つまり社長の名前を書くことになります。個人事業主は記載の必要はありません。

法人の場合は、「⑦法人番号」の記載も必要です。個人事業主は記載は不要と考えます。

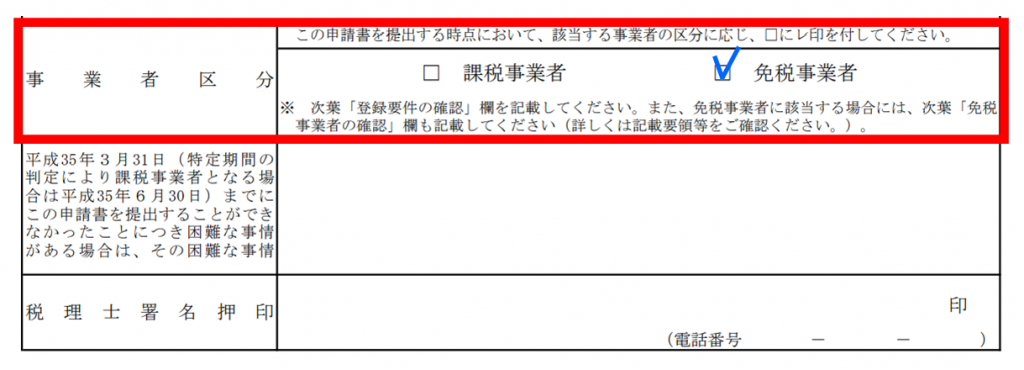

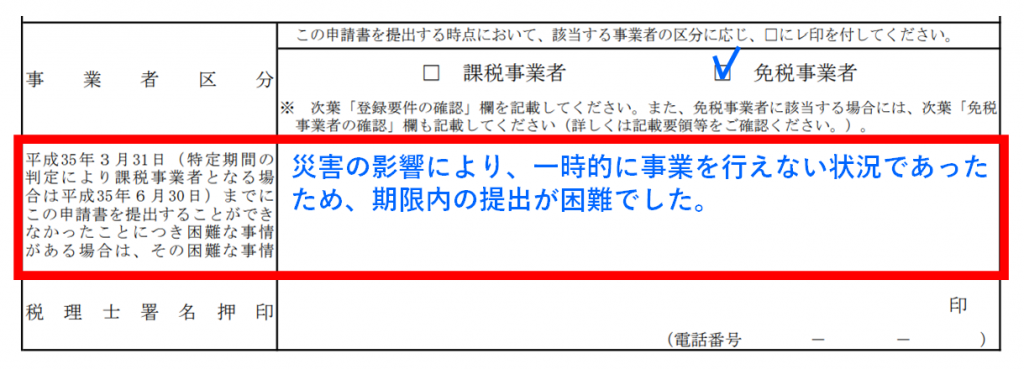

事業者区分

続きまして事業者区分ですね。

この申請書を提出する時点(令和3年10月1日以降)で、消費税の課税事業者か免税事業者か?

当てはまる方にチェックを付けます。

免税事業者にチェックを付けた場合は、後でもお話ししますが、2ページ目の「免税事業者の確認」というところに記載が必要です。

令和5年3月31日までに申請書を提出することができなかった困難な事情

次に、困難な事情があって令和5年3月31日までに、申請書を提出できなかった人が、遅れて提出する理由を書く欄です。

(期限内に提出できる方は記載不要です。)

「困難な事情」については、どれぐらい困難だったかという度合いは問われないということです。

申請時において、当てはまる方は記載するようにしましょう。

これが認められれば、令和5年10月1日に登録を受けたこととみなされます。

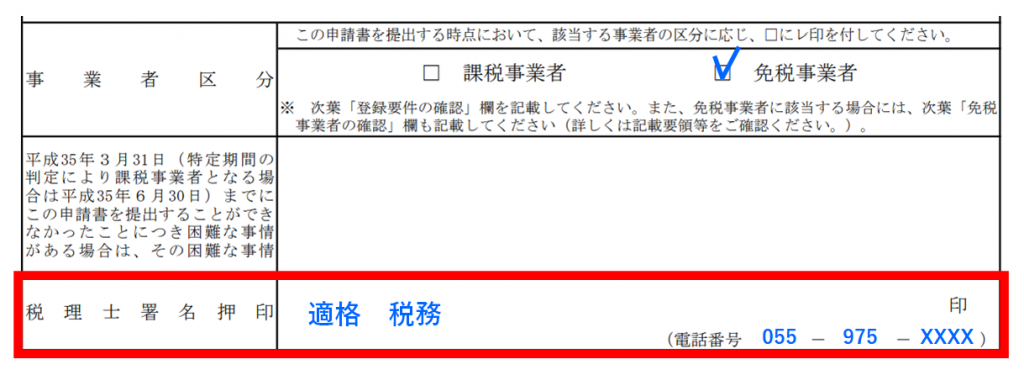

税理士署名押印

次に税理士署名押印の欄です。

こちらは、税理士が記載します。

顧問税理士がいる方はは、税理士に名前の記載と押印をしてもらいましょう。

そして、そもそもこの申請書すべてを顧問税理士に書いてもらうことになると思います。

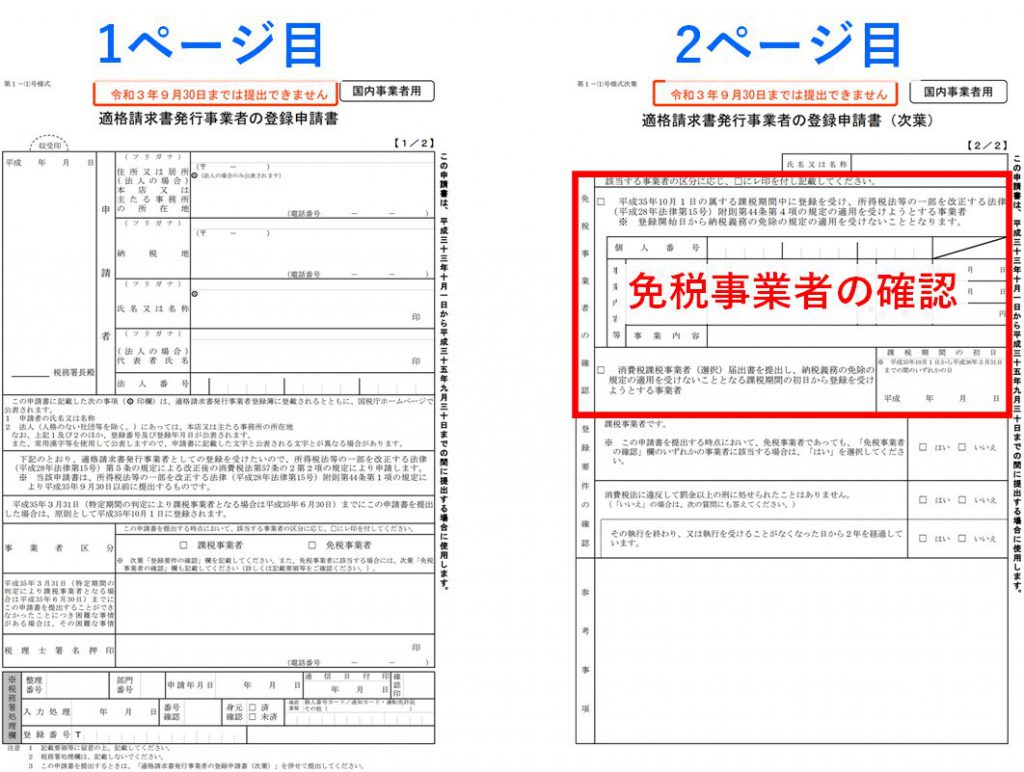

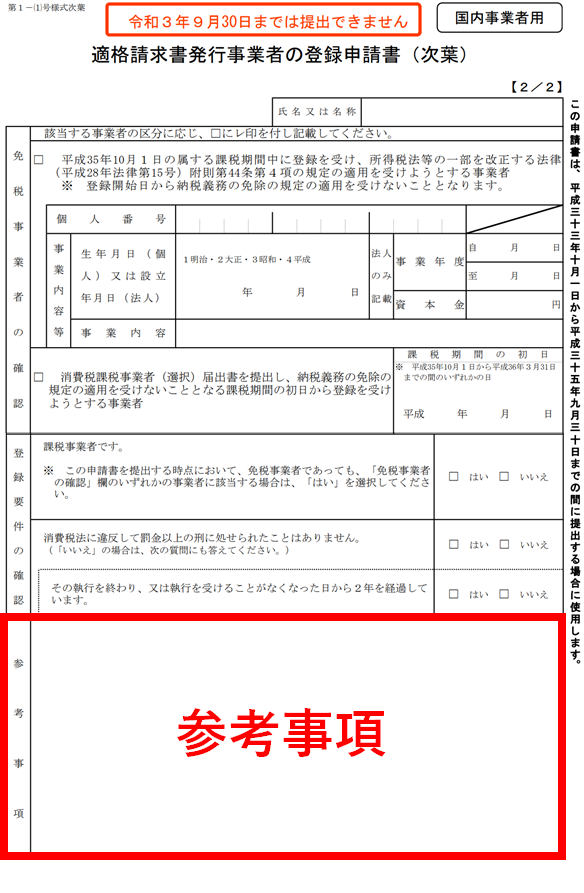

2ページ目

続きまして、2ページ目に行きます。

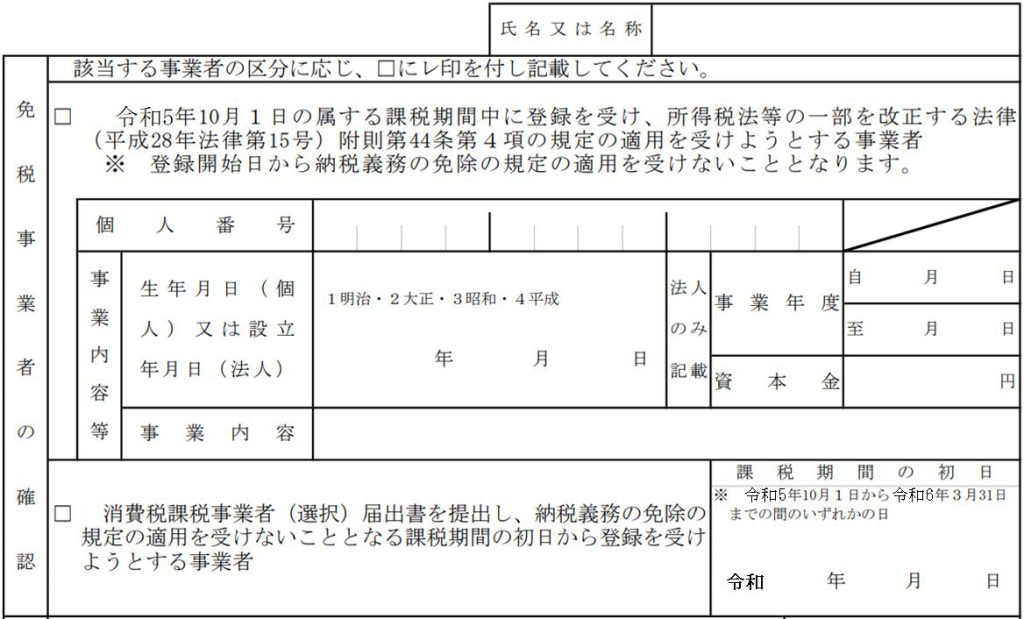

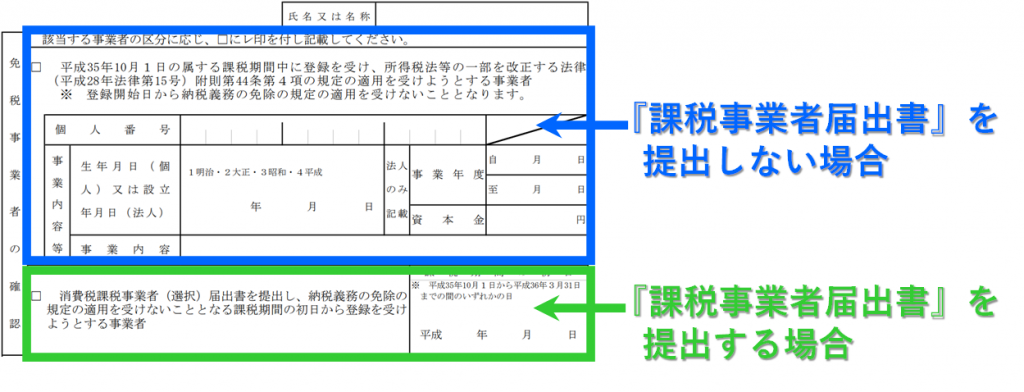

免税事業者の確認

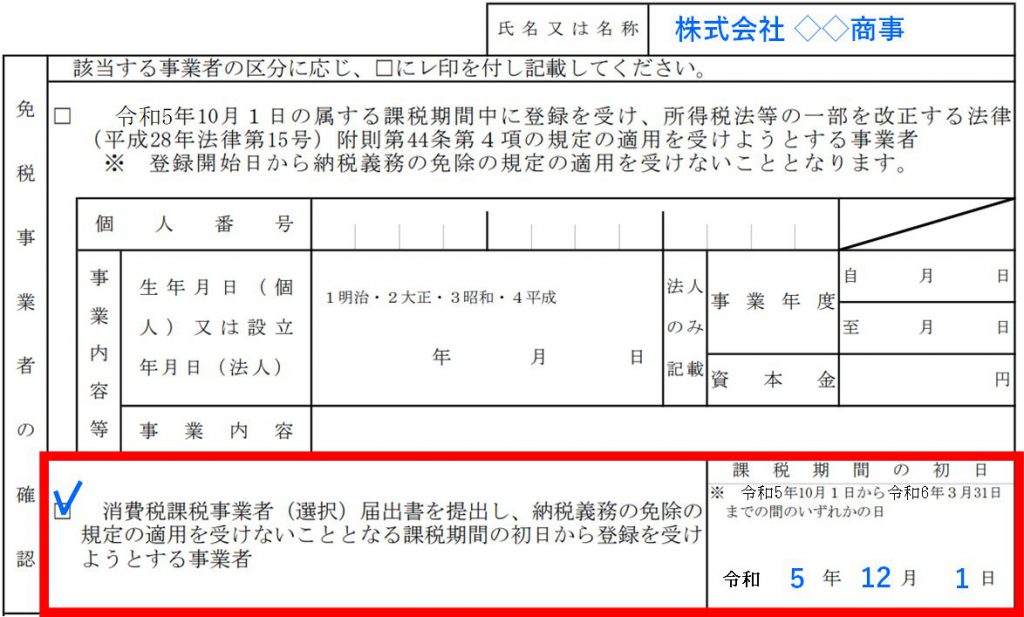

「免税事業者の確認」欄です。

現状は免税事業者であるけれども申請をする方は、ここを記載する必要があります(課税事業者である方は、書かなくて大丈夫です)。

免税事業者なので、まずは課税事業者にならなければなりません。

2とおりの申請の仕方があります。

・1つは「課税事業者届出書」を提出する方法で、

・もう1つは提出しない方法です。

それぞれ記載する箇所は以下のようになります。

「課税事業者届出書」を提出する方法

1つ目の方法は、通常消費税の課税事業者になるときと一緒で、課税事業者届出書を税務署に提出するものです。

申請書に課税期間の初日を書きます。

考えている事業年度の初日が、令和5年10月1日から令和6年3月31日までの間にある事業者が対象となります。

例えば、課税事業者になろうとしている事業年度が令和5年12月1日からはじまる場合であれば、その日付を記載します。

そして、この申請書とあわせて、課税事業者届出書も提出するようにしてください。

このケースだと、令和5年12月1日から課税事業者になると同時に、適格請求書発行事業者になることができます。

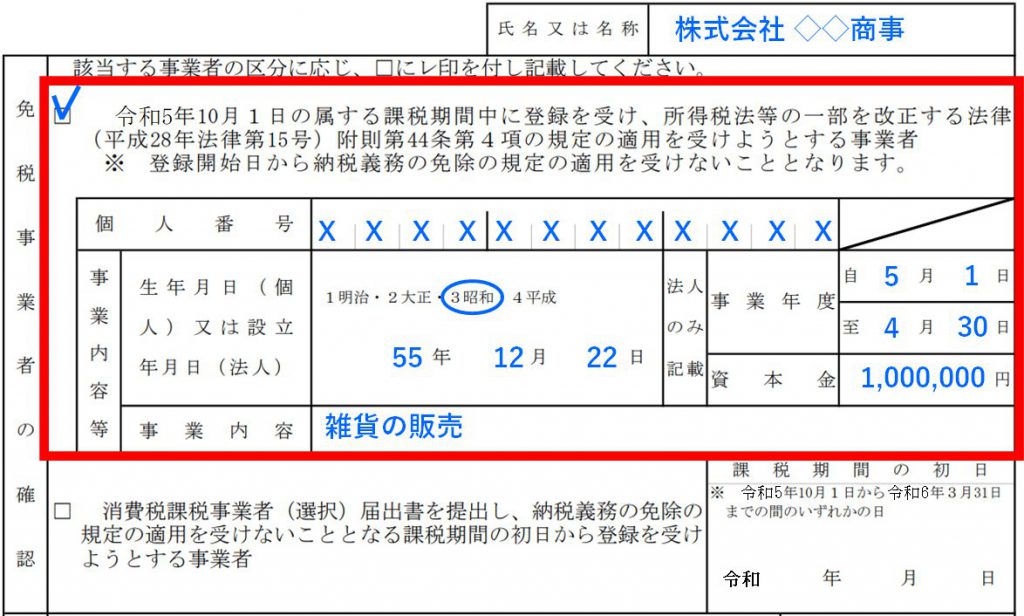

「課税事業者届出書」を提出しない方法

次に「課税事業者届出書」を提出しない方法です。

記載が必要な項目は以下になります。

・個人番号(個人のみ)

・個人は生年月日、法人は成立年月日

・事業年度、資本金(法人のみ)

・事業内容

令和5年10月1日を含む事業年度の途中に登録を受ける場合は、「課税事業者届出書」を提出せずに登録事業者になることができます。

個人事業主の場合は、事業年度は暦年で令和5年1月1日~令和5年12月31日となりますので、当てはまります。

法人で、例えば事業年度が令和5年5月1日~令和6年4月30日であれば、令和5年10月1日が間に含まれるので当てはまります。

このケースで登録を受ける場合、令和5年10月1日から登録事業者となることができます。

そして、対象となる事業年度のうち、令和5年10月1日から期末までの間だけは課税事業者として消費税を納税する必要があります。

今回ここに書いた事業年度(令和5年5月1日~令和6年4月30日)であれば、令和5年10月1日から期末の令和6年4月30日、この間の消費税は納税する必要があります。

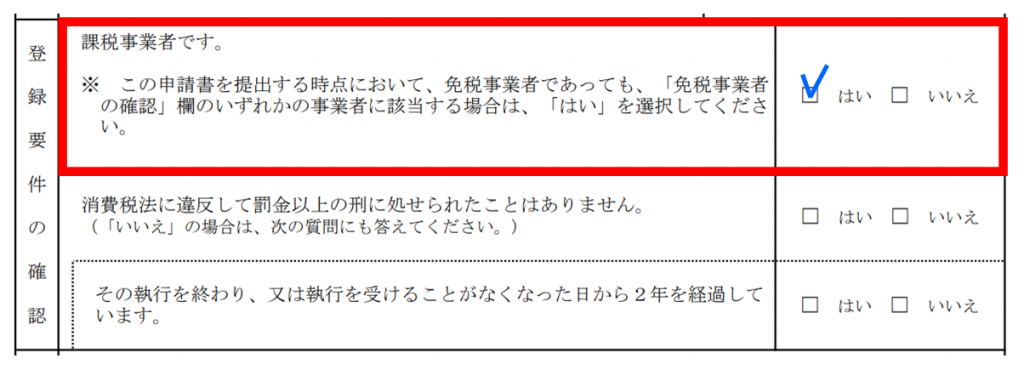

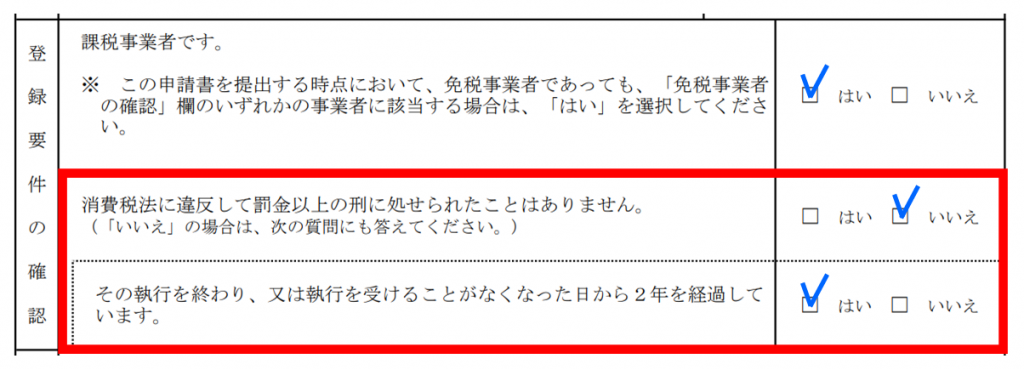

登録要件の確認

続きまして登録要件の確認です。

課税事業者です。と書いてある欄は、必ず「はい」にチェックをつけなければいけません。でなければ申請が認められません。

現状、課税事業者であるか、免税事業者であっても上の「免税事業者の確認」のところのいずれかにチェックが付いている人はここは「はい」にチェックを付けることができます。

ここが必ず「はい」を付けれる状態であることを確認してください。

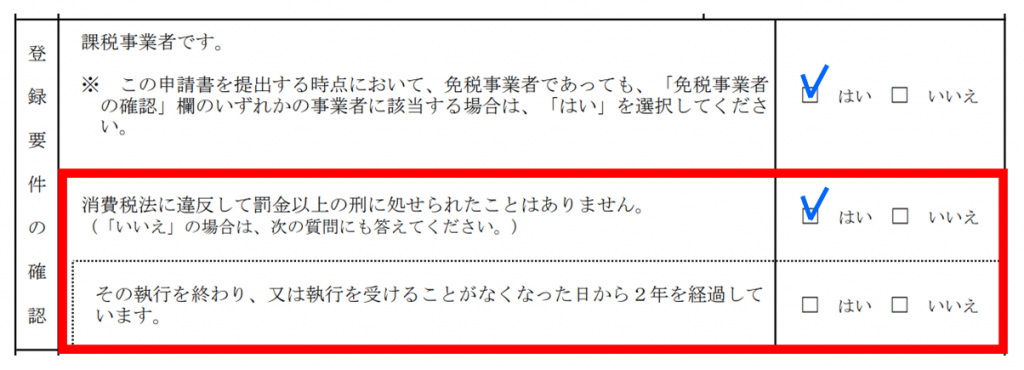

次は、「消費税法に違反して罰金以上の刑に処せられたことはありません。」という欄です。

こちらはほとんどの人が「はい」になると思います。

脱税で逮捕されたことがあったなどの人は「いいえ」にチェックをつけて、その下

「その執行を終わり、又は執行を受けることがなくなった日から2年を経過しています。」

のところに答えて下さい。

ここが「はい」ならば登録を受けることができますが、「いいえ」の場合登録を受けることができません。

参考事項

最後の参考事項は、よほど伝えたいことがある方は書けばよいと思われ、基本空白で大丈夫だと思います。

まとめ

以上、適格請求書発行事業者の登録申請書の書き方について説明しました。

重要なポイントを今一度振り返っておきます。

・課税事業者のみが適格請求書発行事業者となれる(免税事業者はなれない)

・申請日の時点で免税事業者であっても申請できる

・申請日の時点で免税事業者の方は「免税事業者の確認」欄の記載が必要

・「登録要件の確認」欄の「課税事業者です。」の欄は必ず「はい」を記載する

Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

〇PDF版をプリントアウトして記入して申請する場合です▼

〇e-tax(web版)にてマイナンバーカードを使って申請する場合です▼