サラリーマン(給与所得者)の1年間の所得税額が決まる年末調整について、以前にお話ししました↓

今日は、この年末調整と確定申告で税金を安くするために受けることができる所得控除の1つ、「生命保険料控除」について説明したいと思います。

本当は、年内にお話しするべき内容だと思うので、今さら感がありますが。。。

1、生命保険料控除

生命保険料控除とは?

生命保険料控除とは、個人が1年間に支払った生命保険料の金額に応じて、所得から控除される金額のことを言い、この控除を受けると所得税・住民税が安くなります。

生命保険料は、個人が加入している生命保険の種類に応じて、一般の生命保険料、介護保険料 、個人年金保険料の3つに分けられています。

10月頃に各保険会社から「生命保険料控除証明書」が届き、1年間に保険会社に支払うこととなる生命保険料の金額が記載されているので、それを基に生命保険料控除を計算します。

生命保険料控除と所得税・住民税の節税

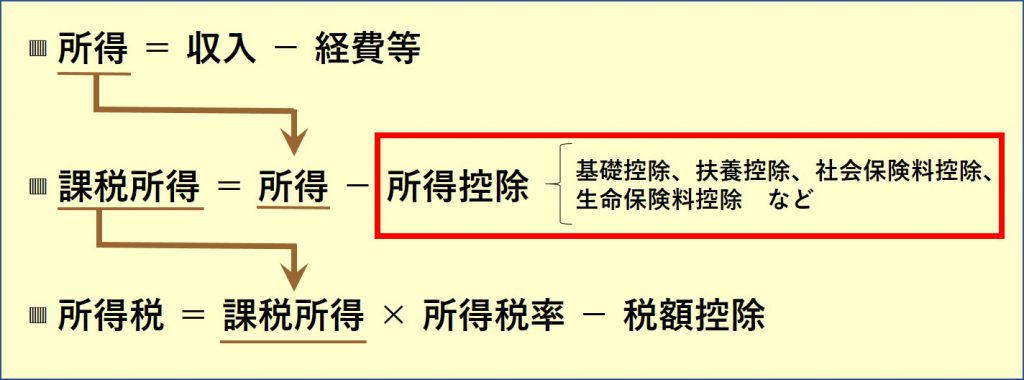

まず、個人(収入がある人)の所得税はざっくり言えば

・サラリーマン(給与所得者)は「年末調整」で

・個人事業主は「 確定申告」で

決まります。

年末調整は、必要な書類を雇い主(会社 or 個人事業主)に提出すれば、雇い主がやってくれます。

一方確定申告は、自分でやらなければなりません。

所得税は、以下の式で計算します。

生命保険料控除とは所得控除の1つです。

課税所得を下げて所得税を節税する(安くする)効果があります。

以後の節税効果の計算に使う所得税率は、復興特別税も含めると課税所得金額によって下の表のようになります。

(なお、上の計算式の中に入る所得税率は、復興特別税は含まれていないものを使います。ここでは、あくまで節税効果の計算のために2.1%の復興税率を加味しております)

なお、住民税の計算式は、上の所得税の計算式と同じ形をしていますが

・所得控除

・税額控除

の金額は所得税と異なります。

また、住民税率は一律10%です。

2、生命保険料控除による所得税・住民税の節税額 この生命保険料控除によって、いったいどれくらい所得税・住民税が安くなるのか?試算してみたいと思います。

まず、生命保険料控除には、一般の生命保険料、介護保険料 、個人年金保険料の3つそれぞれに、新制度と旧制度があります。

新制度というのは、平成24年1月1日以降に加入した生命保険に適用され、旧制度というのはそれより前に加入した生命保険に適用されます。

加入している生命保険が、新制度か旧制度かによって生命保険料控除の計算方法が異なります。

新制度のみに加入している場合の生命保険料控除

【所得税 計算上の生命保険料控除】

【住民税 計算上の生命保険料控除】

旧制度のみに加入している場合の生命保険料控除

【所得税 計算上の生命保険料控除】

【住民税 計算上の生命保険料控除】

新制度・旧制度両方に加入している場合の生命保険料控除

この場合、所得税・住民税とも

・新制度のみを適用した場合の控除額

(所得税:最高40,000円、 住民税:最高28,000円)

・旧制度のみを適用した場合の控除額

(所得税:最高50,000円、 住民税:最高35,000円)

・新制度・旧制度両方を適用した場合の控除額の合計

(所得税:最高40,000円、 住民税:最高28,000円)

の中で最も金額が大きくなる場合を選んで、生命保険料控除を受けることができます。

旧制度のみの場合の上限が最も大きいです。

生命保険料控除の最大値

一般の生命保険料、介護保険料 、個人年金保険料の3つそれぞれにつき、上の表で示した生命保険料控除を受けて合計することができますが、控除額には最大値があります。

その金額は

・所得税 120,000円

・住民税 70,000円

です。

所得税・住民税を計算するにあたり、この金額を超える所得控除を受けることはできません。

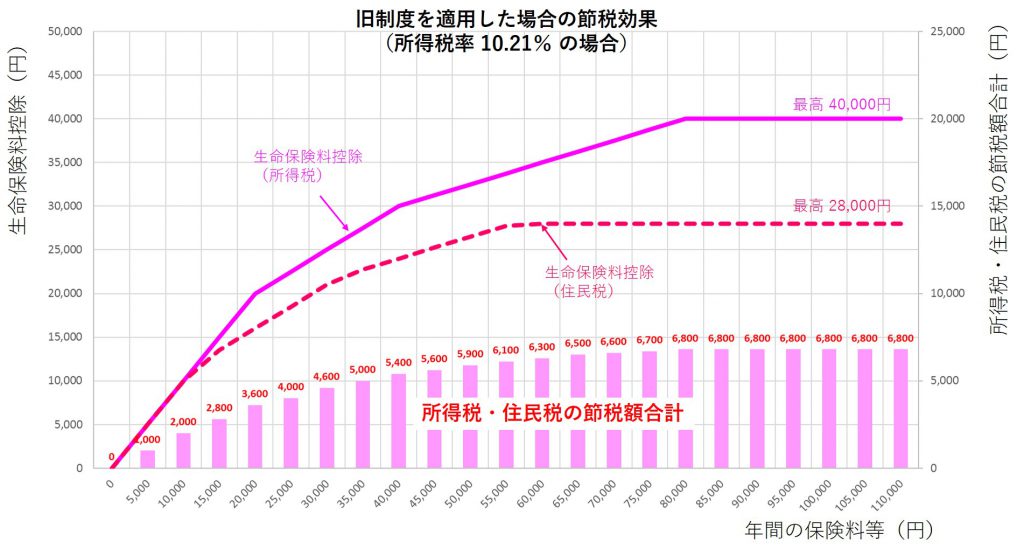

新制度のみに加入している場合の所得税・住民税の節税効果

一般の生命保険料、介護保険料 、個人年金保険料のうちのどれか1つにつき、新制度の生命保険料控除を受けた場合の節税効果の一例を下のグラフに示します。

所得税計算上の課税所得が「195万円を超え 330万円以下」の範囲にある前提です。

サラリーマンであれば

・扶養人数0人の場合 給与総支給額がだいたい 5,000,000円~、6,500,000円 ぐらいの人

・扶養人数1人の場合 給与総支給額がだいたい 5,500,000円~、7,000,000円 ぐらいの人

が該当します。

年間の保険料等が80,000円を超えていれば6,800円ほどの節税になります。

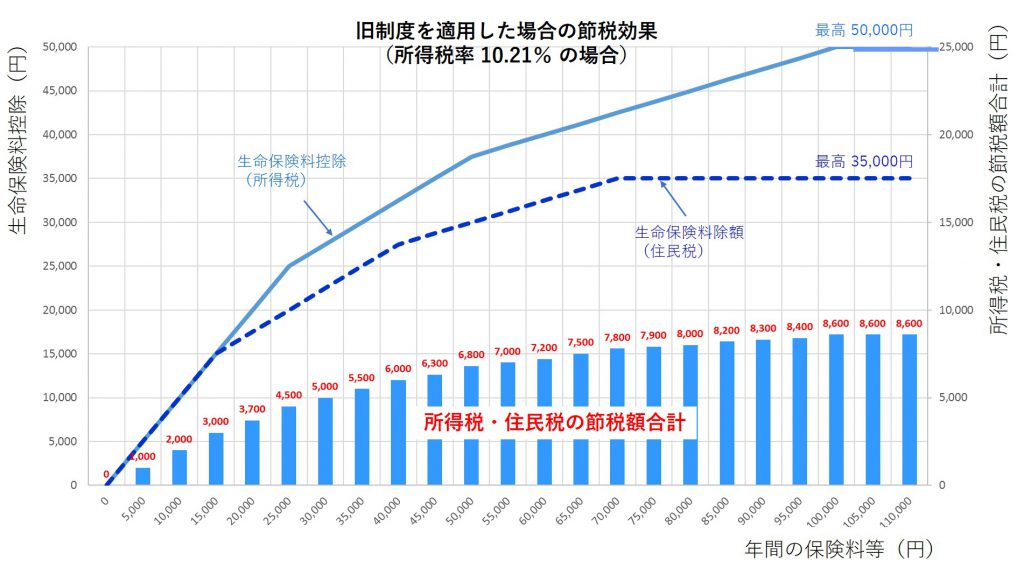

旧制度のみに加入している場合の所得税・住民税の節税効果

同様に旧制度のみの場合を示します。

課税所得の範囲は上の新制度の場合と同じとします。

年間の保険料等が100,000円を超えていれば8,600円ほどの節税になります。

最大節税額

上のグラフは一般の生命保険料、介護保険料 、個人年金保険料のうちのどれか1つに加入している場合に生命保険料控除を受けた前提ですが、

複数のものに加入している場合には、それぞれの生命保険料控除を足すことができます。

—————————————–

【所得税計算上の生命保険料控除の一例】

①一般の生命保険料(新制度適用)

40,000円

②介護保険料(新制度適用)

16,000円

③個人年金保険料(旧制度適用)

50,000円

↑この場合、生命保険料控除の合計額は、①+②+③となり

106,000円

—————————————–

先に示したとおり、生命保険料控除の最大値は

・所得税 120,000円

・住民税 70,000円

です。

*所得税、住民税とも、生命保険料控除の合計額が上記の最大値を超えても所得控除は頭打ちします。

最大節税額は、所得税計算上の課税所得が「195万円を超え 330万円以下」の範囲にある前提(所得税率 10.21%)であれば、

所得税と住民税で合計19,200円になります。

なお、同じ金額の保険料等の支払いをした場合には、所得が多い人の方が節税額は大きくなります。

節税額=生命保険料控除×(所得税率+住民税率) となりますので。

所得が多い人は、↑の所得税率も大きくなるため、説税額も大きくなるということです。

3、必要な生命保険に加入し、生命保険料控除証明書を無くさない

さて、生命保険料を支払うことで所得税・住民税の節税になることを説明してきました。

その節税額はけっこう大きいです。

しかし、節税になるからと言って無理やり生命保険に加入しても意味がありません。

出ていくお金が増えるだけです。

生命保険に加入するかどうかは、その必要性によって判断するようにしましょう!

そして、生命保険に加入したならば 10月頃に生命保険会社から送られてくる生命保険料控除証明書を無くさずに保管しておきましょう。

これが無くなってしまっては、所得控除を受けることができませんので気を付けましょう。