今、会計事務所は色々と書類の提出期限が迫っている時期です(><)

法定調書、償却資産申告書など。。

さて以前、個人事業主とサラリーマン(給与所得者)の所得税がどのように決まるか、この記事に書かせて頂きました↓

今日は、サラリーマン(給与所得者)の源泉徴収と年末調整について書きたいと思います。

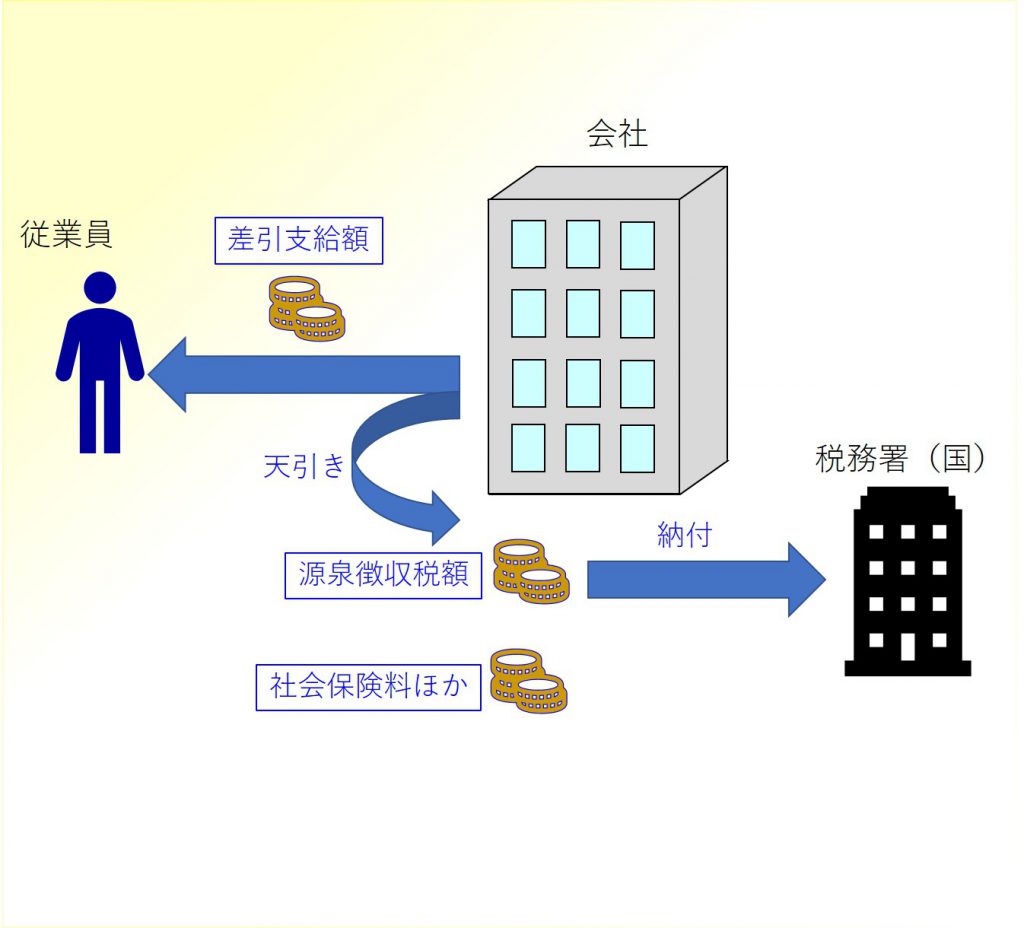

1、従業員の月々の所得税を給料から天引きして国に納付する 「源泉徴収」

会社勤めしている方でしたら、給料明細書に「所得税」と記載された金額があることを知っているかと思います。

給料を貰う側からすれば、この金額分は総支給額から天引きされていることになります。

毎月、会社が従業員の所得税を天引きして国に納付するわけです。

これを「源泉徴収」と言います。

従業員自身が1年間の所得税をいっぺんに納めるのではなく、会社が毎月少しずつ給料の中から天引きして納めるということです。

従業員の所得税を預かる義務がある者のことを「源泉徴収義務者」と言います。

従業員がたくさんいる会社であれ、社長一人の会社であれ、会社である以上は必ず源泉徴収義務者となります。

個人事業主も従業員を雇う以上は、基本的に源泉徴収義務者となります。

*参考までに、国税庁のHP で確認できるのですが、個人で源泉徴収義務者とならない者としては以下の者が該当します。

(1)常時2人以下のお手伝いさんなどのような家事使用人だけに給与や退職金を支払っている人

(2)給与や退職金の支払がなく、弁護士報酬などの報酬・料金だけを支払っている人(例えば、給与所得者が確定申告などをするために税理士に報酬を支払っても、源泉徴収をする必要はありません。)

逆に言えば、会社に勤めて給料を貰っている以上は一般の従業員であれ、役員であれ所得税を源泉徴収されます。

また、個人事業主の下で働いて給料を貰っている人も同様です。

少しややこしいのですが、個人事業主自身は源泉徴収はされません。

そもそも、個人事業主には「給料を貰う」という概念が無いのです。

個人事業主は、確定申告をして所得税を納めます。

2、源泉徴収税額はどのように決まるのか?

さて、サラリーマンは毎月源泉徴収されることを説明しましたが、その金額は一般的に「源泉徴収税額表」に基づいて決定されます。

源泉徴収税額表では、

・給料総支給額−社会保険料

・扶養親族等の数

の2つにより、源泉徴収税額(月額)が決められています。

※ここでいう社会保険料とは、従業員負担分のことで給料総支給額から天引きされる金額です。

「給料総支給額−社会保険料」の額が大きいほど、源泉徴収税額は大きくなり、

扶養親族の数が多いほど、源泉徴収税額は小さくなります。

給料総支給額が多くて養う人数が少ない人(経済的に余裕がある人)からは所得税を多くとり、給料総支給額が少なくて養う人数が多い人(経済的に余裕がない人)ほど所得税を少なくするという考え方です。

平成29年からは給料総支給額が88,000円未満だと、社会保険料を天引きされていてもいなくても、源泉徴収税額は0円です。

源泉徴収税額表の見方については、Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

3、源泉徴収と年末調整の関係

サラリーマンの1年間の所得税額は年末調整により決定されます。

年末調整とは、サラリーマン(給与所得者)の確定申告みたいなものです。

労働者の中で圧倒的に数が多いサラリーマンは確定申告の時期よりも早く、年末の段階で所得税を最終決定して、確定申告の時期の混乱を回避しようということなのでしょうね。

サラリーマンの所得税は、12月末のその人の状態(扶養親族数、支払った生命保険料の金額など)に基づいて最終決定されます。

給料を貰っている人自身は、必要なもの(生命保険料等の控除証明書など)を会社に提出するだけで後は何もしなくても雇い主(会社 or 個人事業主)がやってくれます。

サラリーマン(給与所得者)の1年間の所得税は、以下の計算式によって計算されます。

そして仮に、ある月の給与収入(給料総支給額)、扶養親族数の条件で、変わらずに1年間働いたとした場合に、納めることとなる所得税額を12等分した金額が、ほぼ1ヶ月分の源泉徴収税額と等しくなります。

月々の源泉徴収税額は、上の式の中の

・給与収入(給料総支給額)

・給与所得控除

・各種控除のうち、基礎控除、扶養控除

に基づいて決められているようです。生命保険料控除などは考慮されていません。

社会保険料の天引きが無い前提で、ある人の月々の「給料総支給額」と「扶養親族数」が、1年間通して同じであれば、毎月の源泉徴収税額は同額になり、それを12倍した金額がほぼ1年間の所得税額と同じになるということです。

例えば

・毎月の給料総支給額が 160,000円

・扶養親族数が 1人

この場合、源泉徴収税額表の「給料総支給額-社会保険料」の範囲は 159,000円以上、161,000円未満 となります。

そして、月々の源泉徴収税額は1,720円となります。

1~12月まで毎月 1,720 円源泉徴収(給料から天引きして納付)すると、1年間で 1,720円 × 12ヶ月 = 20,640円 になります。

一方、1年間の所得税額を上の計算式により計算すると20,600円 になります。

「毎月の源泉徴収税額の合計額」 と「実際の1年間の所得税額」が、ほぼ等しくなることが分かります。

しかし、実際には1年間の途中で扶養親族数が変化したり、生命保険料を支払ったりするので毎月の源泉徴収税額の合計が、1年間の所得税額と同じになることは稀です。

年末調整により、「実際の1年間の所得税額」を計算し、「毎月の源泉徴収税額の合計額」と比較して過不足を調整するのです。

年末調整により所得税が還付される場合

「毎月の源泉徴収税額の合計額」>「実際の1年間の所得税額」 となる場合

給料総支給額から源泉徴収税額を多く天引きしているので、取り過ぎた分を従業員に還付します。

還付となるケースとしては

・月々の源泉徴収税額が、源泉徴収税額表で定められる額よりも多かった

・生命保険、地震保険などの支払いがあった

・1年間の途中で扶養親族数が増えた

・住宅借入金控除を受けた

といったことがあります。

年末調整により所得税が追加徴収される場合

「毎月の源泉徴収税額の合計額」<「実際の1年間の所得税額」 となる場合

給料総支給額から天引きする源泉徴収税額が不足しているので、従業員から追加徴収します。

追加徴収となるケースとしては

・月々の源泉徴収税額が、源泉徴収税額表で定められる額よりも少なかった

・1年間の途中で扶養親族数が減った

といったことがあります。

源泉徴収については動画(Youtube)でもお話ししておりますので、参考にして頂けばと思います。

4、サラリーマンでも確定申告が必要な場合

サラリーマン(給与所得者)は基本的には年末調整のみで1年間の所得税額が決まりますが、場合によっては確定申告が必要になる場合があります。

どのような場合に確定申告が必要になるかは、国税庁の HP で確認できます。

細かい要件はありますが、簡単に言えば以下のようになります。

1、給料総支給額が 2,000 万円を超える人

2、給料以外に 20万円以上の所得(収入-経費)がある人

3、2ヶ所以上から給料を貰っている人

4、同族会社から給料以外に貸付金の利息や資産の賃貸料を受けている役員

株の取引をしている人は2に該当する可能性があり、ダブルワークの人は3に該当する可能性があります。

自身がこれらに当てはまる可能性がある場合は、確定申告が必要な要件をきっちりと確認するようにしましょう!

源泉徴収税額表の見方の動画

源泉徴収税額表の見方については、Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。