個人の税金、所得は収入から「控除できるもの」を差し引きして計算します。

そして、上記の所得からさらに扶養控除や医療費控除などを差し引きして課税所得として、それに税率をかけて所得税を計算します。

所得が小さいほど所得税も小さくなります。

さて、今日お話ししたいことは所得の計算式の中に出てくる「控除できるもの」についてです。

サラリーマンの場合、この「控除できるもの」が給与所得控除となります。

1、サラリーマンの給与所得控除・個人事業主の経費

サラリーマンの所得(給与所得)は次のように計算します。

そして、給与所得控除は収入(給与収入)の金額によって決められています。

国税庁の HPで確認頂けます。

*660万円未満の場合にはこちらの表により計算

さて、給与所得控除の特徴は、実費を伴わずに収入から差し引きすることができるという点です。

この点は個人事業主とは大きく異なります。

個人事業主の所得(事業所得)は次のように計算します。

経費は、実際の出費がなければ収入から差し引きできないものです。

2、給与所得控除の影響

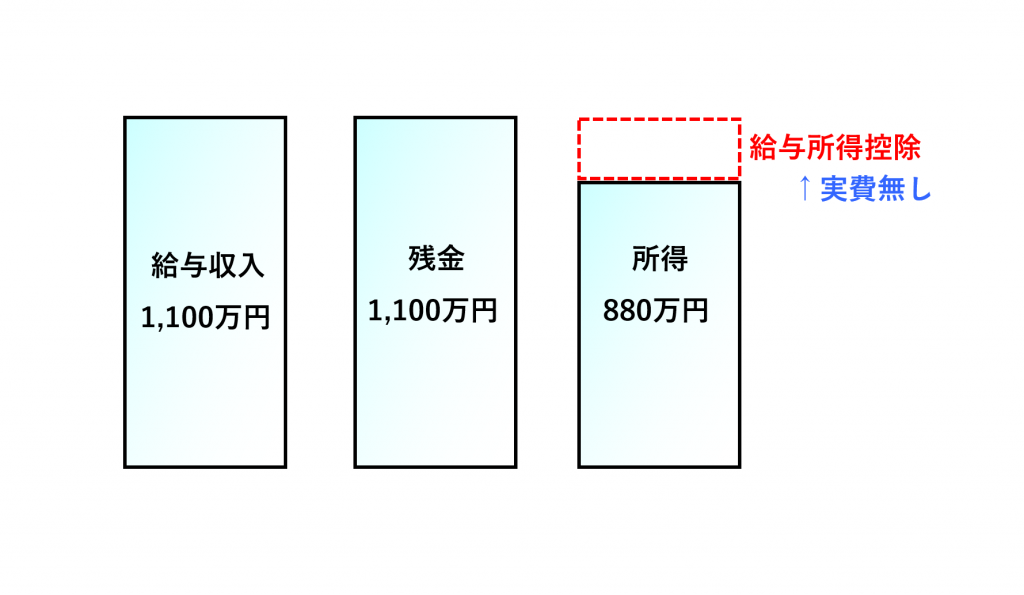

仮にサラリーマンの収入が 1,100万円の場合、給与所得控除は 220万円となり、実際に 220万円の出費がなくても差し引きできるのです。

とりあえず社会保険など天引きされるものを入れずに考えると、収入の 1,100万円がそのまま手元に残ったまま 220万円の控除を受けれるということになります。

同様に個人事業主の収入が 1,100万円の場合、220万円の控除を受けるためには、実際に220万円の出費をしなければいけません。

すると、収入 1,100万円のうち手元に残るのは 880万円となります。

給与の場合、所得税の計算上残金を残したまま控除を受けることができるということになり、そこが優位に働きます。

3、給与か外注費か

さて、個人が会社から受ける収入が給与になるのか、外注費になるのか? という議論がされる場合があります。

こちらの記事にそのことを書きましたので参考にして頂ければと思います ↓

支払う会社の立場からすれば外注費の方が消費税の計算上有利になり、また社会保険料などの負担もないことから、外注費にしたがるケースが多いと思われます。

ただ、収入を受ける方からすれば給与の方が様々な面から良いことが多いと思われます。

所得税が少なくなること、社会保険に加入でき保険料を半分負担してもらえることなどです。

所得税について言えば、ソフトウェアの製作やライティングのように外注としてやったときに出費が少ない業種だと、特に有利になるでしょう。

出費が無くても給与所得控除を受けれるわけですから。

ですので、外注として仕事しても従業員として仕事してもそう変わらないような業種であれば、従業員として仕事をさせてもらった方が良いと私は考えます。

(その場合、もちろん形式だけでなく実態が従業員と同じになっていなければいけません。)

雇ってもらうということになるので、どうすればそのように交渉することにハードルがあるかも知れませんが。

また、あくまで会社側ではなく個人の利を考慮した考えですが。

4、まとめ

所得税の計算上、給与所得控除の影響は大きいです。

実費が無しで収入から差し引きできるわけですからね。

編集後記

確定申告も残り数件になりました。

最後まで頑張ります。

最近、新しいことを勉強できていません。。