確定申告の時期になりました。

会計事務所は繁忙期です(><)

個人事業主の方は、去年一年間の所得税の額を計算して、3/15までに管轄の税務署に確定申告書を提出しなければなりません。

さて、今日はこの確定申告のときに受けることができる医療費控除について説明したいと思います。

Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。

1、医療費控除とは?

まず、医療費控除というのは、ざっくり言えば1年間に病院で支払った医療費の一部(あくまで一部)を、所得の計算上控除できるというものです。

医療費控除を受ければ、課税所得が低くなり所得税の節税になります。

この医療費控除は、下の所得税の計算式の中の「所得控除」の1つに該当します。

去年1年間(平成28年1月1日~12月31日)に支払った医療費に関しては、今年の確定申告(平成29年2月16日~3月15日)で所得控除を受けることができます。

なお、この医療費控除は個人事業主ではなくても、収入がある人であれば誰でも受けることができます。

サラリーマンの場合、年末調整により一度所得税を確定して既に納めていますが、この医療費控除は年末調整の段階では受けることができません。

別途、確定申告をする必要があります。

2、医療費控除の対象となるもの・ならないもの

病院で支払った医療費であれば、すべてが医療費控除の対象となるわけではありません。

あくまで、医療行為に対しての医療費ということになります。

医療費控除の対象となるもの

病院で支払った医療費のうち、医療費控除の対象となるものとしては以下のようなものがあります。

・医師に支払った治療費

・虫歯の治療費

・処方箋により処方された医薬品費

・病気、ケガの治療のために購入した市販の医薬品費

・病気が見つかりその後治療行為に至った場合の健康診断の費用

・レーシックの手術費用

・弱視など医療行為が伴うコンタクトレンズの費用

・インプラント費用

・治療のための指圧、はりなどの費用

・通院や入院のための公共交通機関(バス、電車)の運賃

・公共交通機関(バス、電車)を使うのが困難な場合のタクシー代

ほか

医療費控除の対象とならないもの

医療費控除の対象とならないものとして、以下のようなものがあります。

・予防接種の費用

・異常が見つからなかった場合の健康診断の費用

・美容整形費用

・健康維持のための指圧(モールなどの中にあるマッサージ含) 、はりなどの費用

・近視、遠視用コンタクトレンズの費用

・診断書の作成費用

ほか

———————————–

国税庁のHPに、どのような医療費が対象になるか、掲載されています。

判断に迷う難しいものは、税務署に確認するのが無難だと思います。

3、医療費控除額と節税効果

さて、医療費控除によりどれくらいの節税効果があるか見て行きたいと思います。

医療費控除額

まず、医療費控除額はどうやって決まるのか?については国税庁のHPで確認できます。

「所得」の額に応じて、計算の方法が異なります。

なお、ここでいう「所得」というのは、所得控除前のものを言います。

・個人事業主であれば

所得(事業所得) =売上 - 経費

・サラリーマンであれば

所得(給与所得)=給与収入 - 給与所得控除

となります。

所得が200万円未満の場合

医療費控除額

= (実際に支払った医療費の合計額 - 保険金などで補填される金額) ー 所得×5%

所得が200万円以上の場合

医療費控除額

= (実際に支払った医療費の合計額 - 保険金などで補填される金額) ー 10万円

「医療費から10万円引いた金額が戻ってくる」と誤解している人もいると思いますが、そうではなく「医療費から10万円引いた金額が医療費控除額(所得控除)」となるのです。

たいだいの人(所得が200万円以上)は、医療費が10万円超えてるか否かで医療費控除を受けれるか否かが決まってくると思います。

しかし、所得が200万円未満の場合は、10万円を超えてなくても控除できる場合があります。

医療費控除額の計算例として

「実際に支払った医療費の合計額」が 25万円

「保険金などで補填される金額」が 0円

の場合を確認したいと思います。

・所得が100万の場合

医療費控除額 = 25万円 - 5万円(所得 ×5%)=20万円

・所得が500万の場合

医療費控除額 = 25万円 - 10万円=15万円

となり、グラフにするとこのようになります↓

実際に支払った医療費の合計額から、グラフの青の線で示した金額をマイナスした金額が医療費控除額となります。

節税効果

さて、所得税の節税効果がどれくらいあるか計算してみたいと思います。

所得税の計算は、課税所得によって所得税率が異なります。

医療費控除による所得税の節税額は

・医療費控除額 × 所得税率

によって計算できます。

課税所得が大きい人ほど、所得税率が高くなるため医療費控除による節税額は大きくなります。

・「実際に支払った医療費の合計額」が 25万円

・「保険金などで補填される金額」が 0円

・所得 200万円以上

この↑の前提だと、医療費控除は 15万円(=25万円-10万円)となります。

課税所得ごとに所得税の節税額を計算すると以下のグラフのようになります。

住民税も合わせると節税額は

・医療費控除額 × (所得税率 + 住民税率)

となります。

住民税率は一律10%です。

この場合の、所得税・住民税の節税額は下のグラフのようになります。

※横軸の「課税所得」は所得税のものです。

また、この医療費控除は、同一生計の家族の分を支払っていれば合算することができます。

同一生計の家族の中で一番所得が多い人が家族分の医療費を支払い、医療費控除を受けた方が節税額は大きくなります。

例えば、

・夫の課税所得が 695~900万円で、医療費の合計額が15万円

・妻の課税所得が 195~330万円で、医療費の合計額が12万円

である場合

*課税所得は医療費控除を受けた後のもの

夫婦別々に医療費控除を受けた場合と、課税所得が大きい夫が1人で医療費控除を受けた場合を比べると、所得税の節税額は↓のグラフのようになります。

この事例だと、夫1人が医療費控除を受けた場合の方が、別々に受ける場合よりも 26,200円も節税額が大きくなります。

住民税を合わせると節税額は↓のグラフのようになります。

まぁ、医療費がなかなかここまでの金額に達することは少ないかもしれませんが、「同一生計であれば所得が大きい人が医療費を支払い、まとめて医療費控除を受けた方が得」ということを覚えて頂ければ良いと思います。

4、医療費控除の手続

先に言ったとおり、医療費控除を受けるためには確定申告をしなけれなりません。

医療費の領収書、交通費の記録が必要です。

電子申告の場合は、これらを税務署に提出する必要はありません。

ただし、5年間保管しなければなりません。

税務署に確定申告書を紙で提出する場合には、これらも一緒に提出しなければなりません。

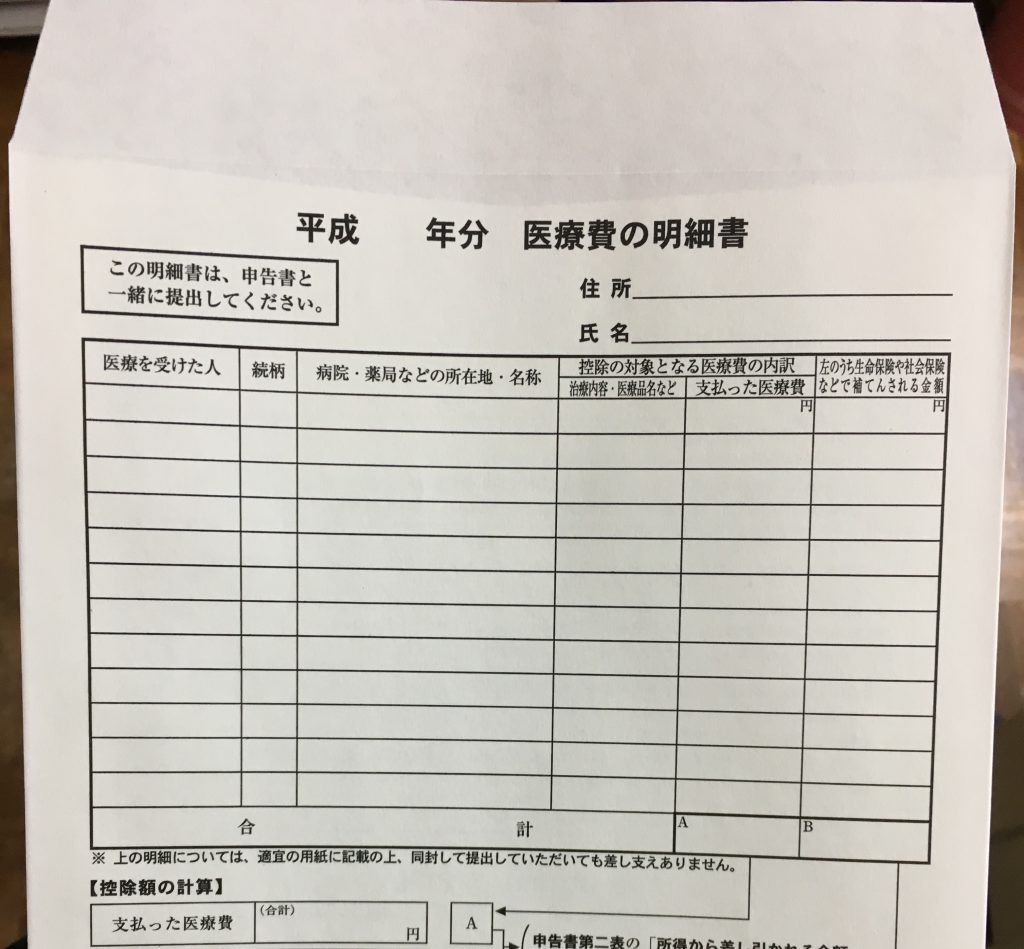

「医療費の明細書」を記載した袋に、領収書と交通費の記録を入れて確定申告書と一緒に提出します。

5、まとめ

今日は、医療費控除について説明しました。

同一生計であれば、課税所得が多い人が医療費を支払いまとめて医療費控除を受けた方が節税の効果は大きいです。

自分一人の医療費が10万円を超えないからといって諦めないようにしましょう!

納税者が家族分の医療費を支払っており、合算して10万円(所得が200万円以下の場合は、所得の5%) を超えていれば、医療費控除を受けることができます。

Youtube に動画もアップしておりますので、よろしければどうぞ!

チャンネル登録は、こちらからお願い致します。